Обзор металлургического производства 2008-2009 гг.: черная металлургия России

Актуальность: март 2009 г.

В статье представлен анализ развития черной металлургии в России за 2008-2009 гг. Рассмотрено производство в России основных видов продукции черной металлургии.

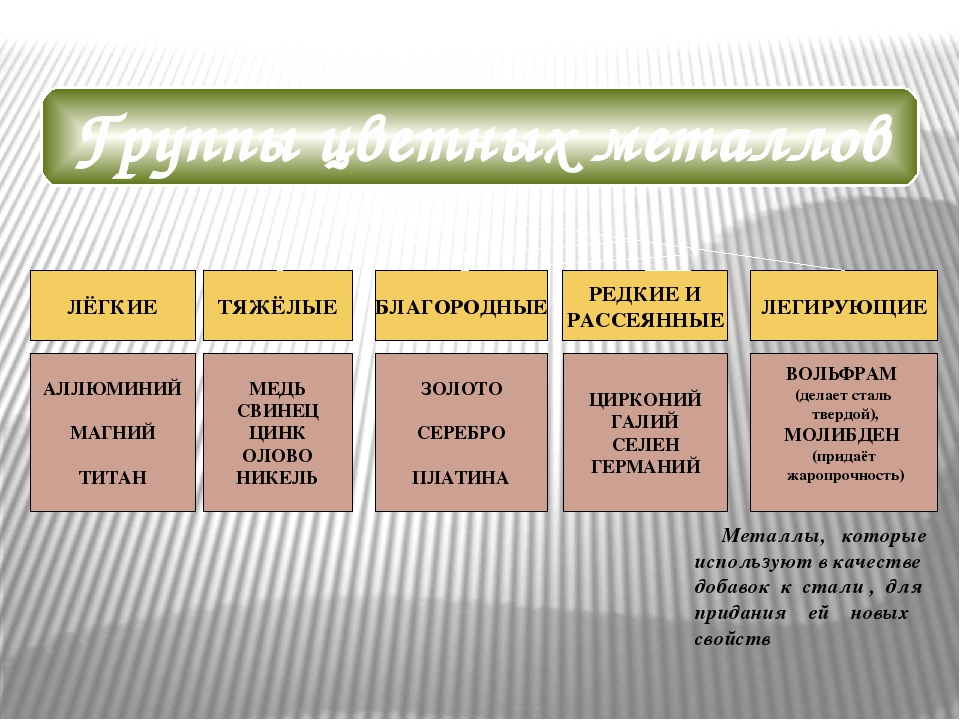

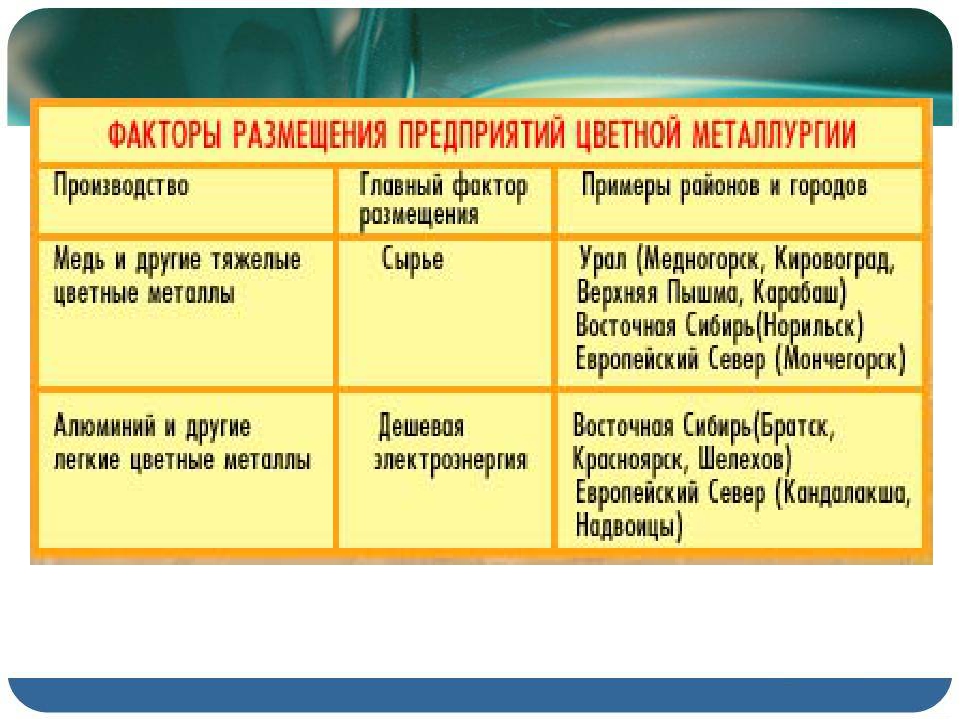

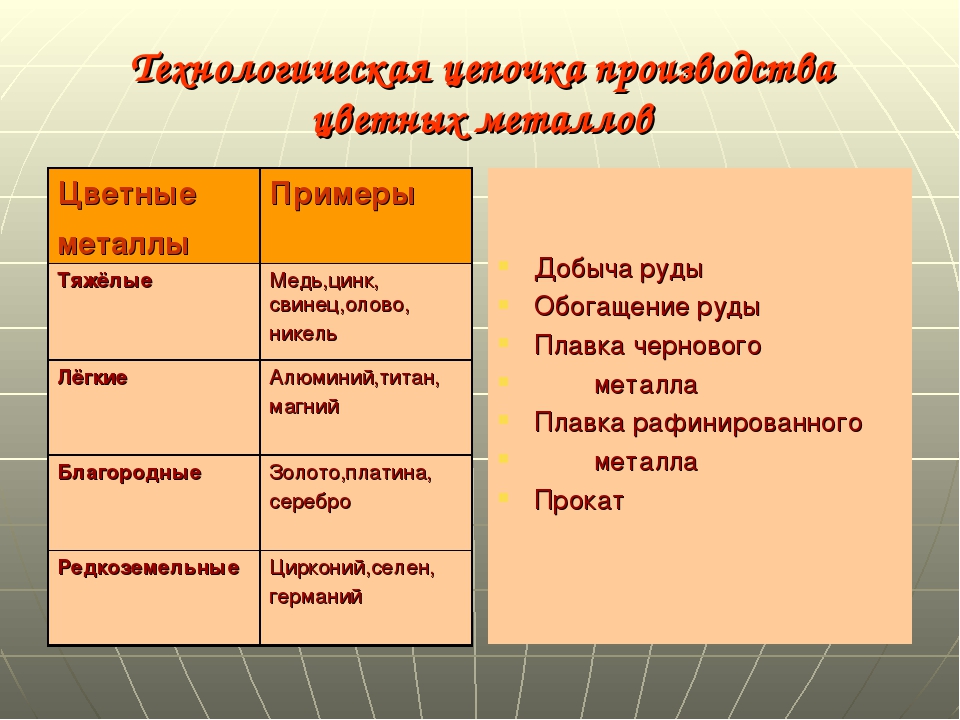

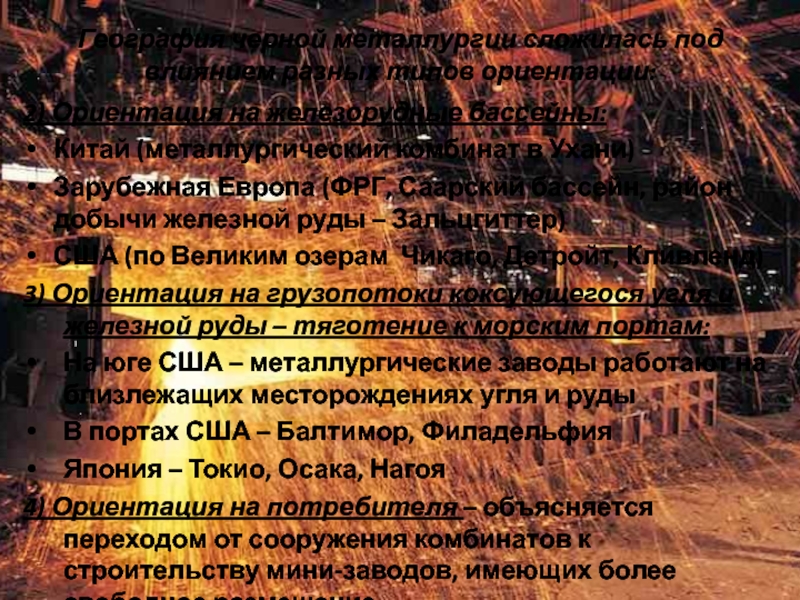

Металлургическое производство одно из наиболее трудоемких и технологически сложных. Особенности добычи сырья и производства продукции металлургии определили географию размещения металлургических баз. Черная металлургия России включает в себя три металлургических базы – уральскую, центральную и сибирскую. Сложившаяся удаленность производства черной металлургии от конечного потребителя возлагает на него значительные расходы, в том числе логистические. Базы цветной металлургии РФ различаются в зависимости от специализации на добыче легких либо тяжелых металлах. Производство тяжелых цветных металлов, не требующее значительных энергетических затрат, по сравнению с производством легких цветных металлов, располагается в местах добычи сырья.

Таблица 1. Темпы роста металлургического производства в 2005-2008 гг.

| Период | Темп роста металлургического производства, в % к предыдущему периоду. |

|---|---|

| 2005 г. | 102,2 |

| 2006 г. | 107,5 |

| 2007 г. | 101,8 |

| 2008 г. | 94,8 |

Темпы роста отрасли последние два года снизились, при этом в 2008 году падение объемов производства произошло и в натуральном исчислении. Причины замедления роста в меньшей степени вызваны сложившимся кризисом в мировой экономике, так как снижение темпов отмечается уже по результатам 2007 года.

Причины замедления роста в меньшей степени вызваны сложившимся кризисом в мировой экономике, так как снижение темпов отмечается уже по результатам 2007 года.

Черная металлургия

В промышленном масштабе черная металлургия начала развиваться с XVII века, в 1637 году голландцем Виниусом в районе города Тулы были построены первые заводы по выплавке чугуна. Основными потребителями продукции черной металлургии, и в частности, готового проката, являются такие отрасли, как строительство и машиностроение, а также газовая, нефтяная и железная дорога.

На протяжении последних нескольких лет показатели выпуска готового проката черных металлов неизменно росли, в 2005 г. рост составил 1,8%, в 2006 году производство данного вида продукции выросло на 6,5%, в 2007 г. – на 2,4%. Учитывая спад в отраслях потребления данной продукции, в частности, уменьшение показателей строительной отрасли, снижение объемов выпуска 2008 года на 5,1% вполне закономерно. Несмотря на рост производства в начале 2009 года по отношению к 4 кварталу предыдущего года, выпуск готового проката черных металлов снизился, составив всего 70% от показателей первого квартала 2008 г. Всего же за I квартал 2009 года данного вида продукции произведено 11,3 млн. тонн.

Несмотря на рост производства в начале 2009 года по отношению к 4 кварталу предыдущего года, выпуск готового проката черных металлов снизился, составив всего 70% от показателей первого квартала 2008 г. Всего же за I квартал 2009 года данного вида продукции произведено 11,3 млн. тонн.

Рисунок 1. Динамика производства готового проката черных металлов в 2008-2009 гг., млн. тонн

В общем объеме выпущенного готового проката черных металлов за 2008 год сортовой прокат составил 58,2%, листовой – 40,8% (холоднокатаный листовой – 7 700 тыс. тонн, горячекатаный – 15 400 тыс. тонн).

Кризисная ситуация 2008 года сказалась на большинстве предприятий черной металлургии. Так, Магнитогорский металлургический комбинат — один из крупнейших комбинатов России, относящийся к Уральской металлургической базе, снизил в 2008 году объемы выпуска готового проката на 10,6% по отношению к 2007 г. (на 4,1% к 2006 г. ). Стоит отметить и тот факт, что к февралю 2009 г. на комбинате произошло сокращение 2 тысяч работников.

). Стоит отметить и тот факт, что к февралю 2009 г. на комбинате произошло сокращение 2 тысяч работников.

Таблица 2. Производство готового проката черных металлов основными предприятиями, тыс. тонн

| Предприятие | 2006 г. | 2007 г. | 2008 г. | 1 квартал 2009 г. |

|---|---|---|---|---|

| ОАО Оскольский электрометаллургический комбинат | 2 346 | 2 567 | 2722 | 732 |

| ОАО «Уральская Сталь» | 2 875 | 2 852 | 2852 | 635 |

| ОАО «Магнитогорский металлургический комбинат» | 11 385 | 12 205 | 10911 | 1914 |

| ООО УК «Мечел» — Челябинский металлургический комбинат | 3 310 | 3 515 | 3413 | 745 |

| ОАО «Северсталь» — Череповецкий металлургический комбинат | 10 254 | 10 705 | 10031 | 1885 |

| ОАО «Нижнетагильский металлургический комбинат» | 5 007 | 5 207 | 4400 | 895 |

| ОАО «Новокузнецкий металлургический комбинат» | 1 684 | 1 709 | 1424 | 348 |

| ОАО «Западно-Сибирский металлургический комбинат» | 6 351 | 5 202 | 4999 | 1049 |

| ОАО «Новолипецкий металлургический комбинат» | 8 350 | 8 400 | 7955 | 1629 |

Рост объемов выпуска готового проката за прошедший год можно отметить только на ОАО «Оскольский электрометаллургический комбинат» (ООО УК «Металлинвест»). На предприятии при производстве продукции применятся метод прямого восстановления железа, который позволяет достичь высоких показателей по сравнению с традиционными методами производства. За 2008 год объем производства выросли на 6% к 2007 г. (в 2007 г. рост составил 9,3% к 2006 г.).

На предприятии при производстве продукции применятся метод прямого восстановления железа, который позволяет достичь высоких показателей по сравнению с традиционными методами производства. За 2008 год объем производства выросли на 6% к 2007 г. (в 2007 г. рост составил 9,3% к 2006 г.).

Наибольшее снижение объемов производства готового проката за 2008 г произошло на ОАО «Новокузнецкий металлургический комбинат», входящего в международную компанию «Евраз». Производство сократилось на 16,7% к 2007 г.

В целом, по итогам 2008 года, объемы производства готового проката черных металлов составили 56,6 млн. тонн.

Снижение заказов со стороны предприятий нефтегазовой, машиностроительной и других отраслей обусловило также и уменьшение выпуска стальных труб, широко применяемых в данных отраслях. Объемы производства стальных труб в 2008 г. составили 7,77 млн. тонн, в 2007 году данный показатель составлял 8,7 млн. тонн. За первый квартал 2009 года объемы выпуска труб из стали по отношению к аналогичному периоду 2008 года снизились на 29,7 % (1,4 млн. тонн).

тонн. За первый квартал 2009 года объемы выпуска труб из стали по отношению к аналогичному периоду 2008 года снизились на 29,7 % (1,4 млн. тонн).

Рисунок 2. Динамика производства стальных труб в 2008-2009 гг., тыс. тонн

Как и в производстве проката, выпуск труб из стали сократился на всех основных российских заводах, за исключением ОАО «Северский трубный завод», на котором в конце 2008 года открыли электросталеплавильный цех. В 2008 г. завод выпустил 6,55 млн. тонн стальных труб (на 3,2% выше показателей 2007 г.).

Таблица 3. Производство стальных труб основными предприятиями, тыс. тонн

| Предприятие | 2007 г. | 2008 г. | 1 квартал 2009 г. |

|---|---|---|---|

| ОАО «Синарский трубный завод» | 613,48 | 573,6 | 119,6 |

| ОАО «Таганрогский металлургический завод» | 704,53 | 606,6 | 140,3 |

| ОАО «Первоуральский новотрубный завод» | 826,15 | 701,4 | 121,7 |

| ОАО «Выксунский металлургический завод» | 1 707,71 | 1395,2 | 352,3 |

| ОАО «Волжский трубный завод» | 1 034,01 | 821 | 86,1 |

| ОАО «Челябинский трубопрокатный завод» | 1 081,48 | 834,9 | 140,6 |

| ОАО «Северский трубный завод» | 634,50 | 143,3 |

Выпуск чугуна и доменных ферросплавов, стали за 2008 год также меньше показателей предыдущего периода. По отношению к 2007 году объемы производства 2008 года составили 93,7% и 94,9% соответственно.

По отношению к 2007 году объемы производства 2008 года составили 93,7% и 94,9% соответственно.

Рисунок 3. Динамика выпуска чугуна и доменных ферросплавов, стали в 2008-2009 гг., млн. тонн

Снижение внутреннего потребления, и соответственно, производства продукции черной металлургии сказалось и на объемах экспортно-импортных поставок. Объем импорта листового проката черных металлов за 2008 год составил 3,06 млн. тонн. По результатам 1 квартала 2009 года было ввезено на 40% продукции меньше, чем в аналогичном периоде 2008 г.

Рисунок 4. Динамика импорта листового проката черных металлов в 2008-2009 гг., тыс. тонн

Объем экспортных поставок листового проката черных металлов за 2008 год также снизился, составив по результатам года 8,69 млн. тонн. Экспорт за первый квартал 2009 года по отношению к 2008 г. уменьшился на 17,7%.

‘

Рисунок 5.

Динамика экспорта листового проката черных металлов в 2008-2009 гг., тыс. тонн

Динамика экспорта листового проката черных металлов в 2008-2009 гг., тыс. тонн

Импорт стальных труб по результатам 2008 года составил 1,03 млн. тонн. В первом квартале 2009 года было импортировано в 2 раза меньше объемов продукции, чем в 1 квартале 2008 г. Общий объем экспорта стальных труб за 2008 год составил 1,39 млн. тонн. Экспортные поставки труб из стали возросли на 24% в первом квартале 2009 г. к аналогичному периоду 2008 г.

Рисунок 6. Динамика внешнеторговых поставок стальных труб в 2008-2009 гг., тыс. тонн

Общее внутреннее потребление готового проката черных металлов за 2008 год составило 33,6 млн. тонн.

Объем импортных поставок стали составляет незначительную долю общего рынка данной продукции, за 2008 год было ввезено 11,7 тыс. тонн, по сравнению с 1 кварталом 2008 года в 1 квартале 2009 объемы возросли в 2 раза. Импорт чугуна и ферросплавов наоборот, снизился, составив 61% от показателей 1 квартала 2008 года. Экспорт стали за 2008 год составил 18,05 млн. тонн, чугуна и ферросплавов – 6,216 млн. тонн, при этом, за первый квартал 2009 года данные показатели ниже показателей 1 квартала 2008 года на 23% и на 22%,соответственно (3,8 млн. тонн и 1,2 млн. тонн.).

Экспорт стали за 2008 год составил 18,05 млн. тонн, чугуна и ферросплавов – 6,216 млн. тонн, при этом, за первый квартал 2009 года данные показатели ниже показателей 1 квартала 2008 года на 23% и на 22%,соответственно (3,8 млн. тонн и 1,2 млн. тонн.).

Одним из главных факторов развития металлургического производства, в частности, черной металлургии, является рост внутреннего потребления продукции данной отрасли. Черные металлы по-прежнему один из основных видов конструкционных материалов в строительстве и машиностроении. При дальнейшем развитии потребляющих отраслей, повышении качества экспортируемой продукции, а также увеличении темпов технического переоснащения предприятий, можно прогнозировать умеренное повышение темпов роста черной металлургии в ближайшие годы.

При подготовке части материала использованы данные МЭРТ

В начало

Точиева Л.Б., аналитик ID — Marketing

Апрель, 2009 г.

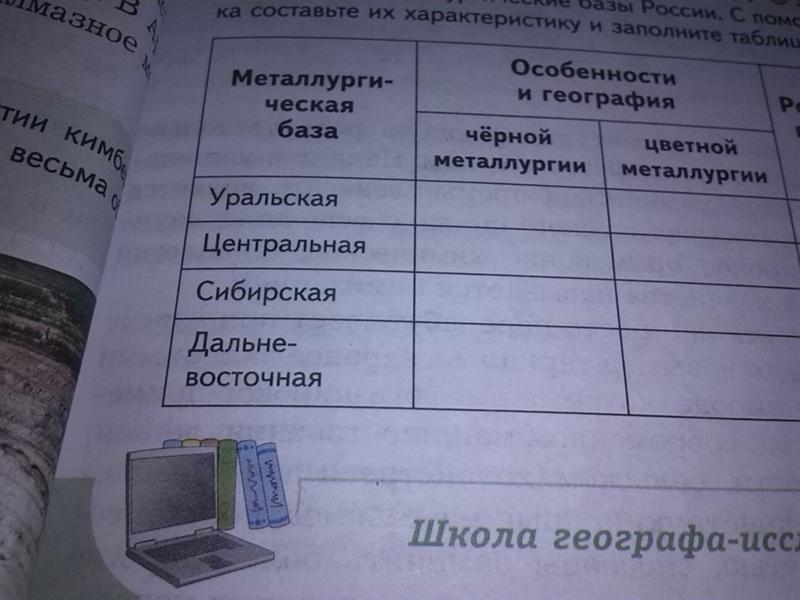

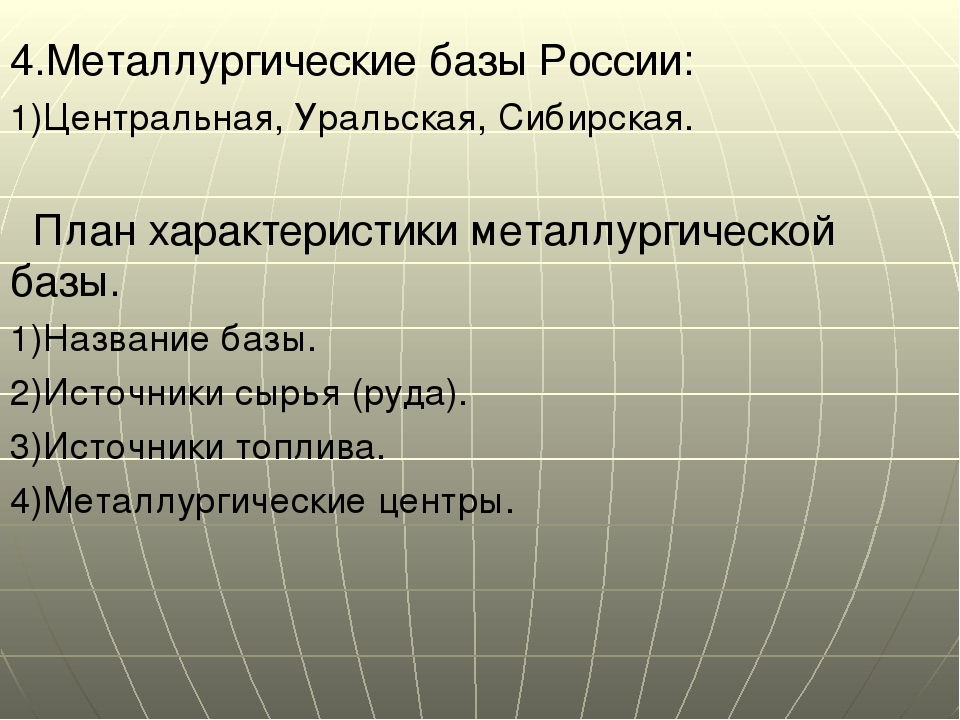

Металлургические базы России

В зависимости от направленности металлургического комплекса, предприятия размещаются вблизи от мест добычи сырья, необходимого для обеспечения их работы. Поскольку залежи руды, или топлива для ее плавления, размещены в определенных регионах страны, то вокруг них находятся целые группы металлургических заводов и комбинатов. Данные предприятия пользуются общими сырьевыми ресурсами, и имеют одинаковое производственное направление, поэтому их условно объединяют в группы, которые называют металлургическими базами.На территории России можно выделить три большие группы:

— Центральная

— Уральская

— Сибирская.

Поскольку на этих территориях расположены разные по составу залежи руды, различная степень обеспечения топливом и другими производственными потребностями, то целевая направленность, мощность и структура баз имеет отличие. К тому же в этих регионах добыча и переработка стартовало в разное время, что существенно сказалось не только на масштабах производительной мощности, но и на истощение рудников, с которых ведется добыча.

Центральная металлургическая база

Эта группа предприятий занимается активным производством черных металлов. Ресурс данных предприятий очень большой, поскольку на близлежащих территориях имеются значительные запасы сырья в виде железной руды. Производство охватывает не только переплавку добываемой руды из месторождений Курской магнитной аномалии, но и занимается переработкой импортированного сырья и лома черного металла.

Для территории Центральной базы характерно залегание руды достаточно близко к поверхности, что позволило наладить добычу открытым способом.

Такая технология позволяет поставить большую производительность каждого рудника. Это значительно удешевляет стоимость, что положительно влияет на развитие всего металлургического комплекса Центральной базы.

Непосредственная добыча производится в Курской и Белгородской областях. Стоимость на добычу 1 тн. руды готовой для переработки, почти в два раза ниже, чем на других производственных месторождениях Украины и Казахстана. Центральная база обеспечивает 80 млн. тн. сырой руды.

Центральная база обеспечивает 80 млн. тн. сырой руды.

Этот показатель составляет около 40 % добычи по всей стране. Удобное место расположения позволяет не только наладить экспорт своей продукции, но и импорт сырья для переработки. Эти факты позитивно влияют на себестоимость продукции, делая ее конкурентной на рынке.

Группа имеет в своем составе предприятия полного металлургического цикла, которые оснащены производственной мощностью для переработки сырья в готовую продукцию в виде металлопроката и других изделий. Среди них можно выделить: Новотульский завод, Новолипецкий металлургический комбинат, металлургический завод «Свободный Сокол», Оскольский электрометаллургический комбинат по прямому восстановлению железа. Эти предприятия обладают большой степенью самодостаточности, и играют ключевую роль в экономике России.

Центральная база включает и территорию Севера европейской части РФ. Здесь имеется залежи руды в размере 5 % от общих запасов. Непосредственная добыча металла в процентном соотношения от Всероссийской составляет 21 %. Это обеспечивает группа предприятий таких как: Череповецкий металлургический комбинат, Оленегорский, Ковдорский и Костомукшский горно-обогатительные комбинаты. Добываемая здесь руда имеет малый процент примесей, что позволяет при переработке получить из нее качественную высокоуглеродистую сталь.

Это обеспечивает группа предприятий таких как: Череповецкий металлургический комбинат, Оленегорский, Ковдорский и Костомукшский горно-обогатительные комбинаты. Добываемая здесь руда имеет малый процент примесей, что позволяет при переработке получить из нее качественную высокоуглеродистую сталь.

Уральская металлургическая база

Имеет развитую структуру, что позволило ей стать одним из крупнейших в странах СНГ металлообрабатывающим комплексом. Ежедневно здесь выплавляется 52 % чугуна и черных металлов, 56 % стали от общей производительности по стране. На Урале налажено величайшее производство цветных металлов в РФ. Такие масштабы объясняются тем, что эти производства старейшие в России, так что имеют большую историю развития. В связи с нехваткой топлива в данном регионе, здесь налажена поставка кузнецкого угля, что позволяет полностью покрыть спрос. В связи с сильным истощением собственных залежей, предприятия перерабатывают руду из Казахстана, Карелии и Курской магнитной аномалии. Данные меры позволяют удерживать Уральской металлургии первенство по производительности.

Данные меры позволяют удерживать Уральской металлургии первенство по производительности.

Непосредственная добыча собственной руды активно протекает в Свердловской и Челябинской областях. Масштабное производство налажено на Качканарский горно-обогатительном комбинате и Бакальском рудоуправлении. Эти предприятия достаточно старые и имеют большую историю, и уже много лет поддерживают работу всего региона.

Самые эффективные центры черной металлургии страны находятся именно на Урале, это: Магнитогорск, Нижний Тагил, Челябинск, Серов, Екатеринбург и др. Нужно отметить, что самым масштабным предприятием по производству чугуна в Европе является Магнитогорский металлургический комбинат, который также входит в группу Уральской металлургической базы.

Для Урала характерна высокая концентрация данных предприятий. Но их деятельность не ограничивается только выплавкой, поскольку в регионе производят трубы для нефти и газопроводов, что является большим направлением требующим значительную долю от производимых металлов. Таким образом, на территории Уральской базы развита система потребления метала путем изготовления из него труб, арматуры и других изделий, которые покрывают спрос не только внутри страны, но и экспортируются.

Таким образом, на территории Уральской базы развита система потребления метала путем изготовления из него труб, арматуры и других изделий, которые покрывают спрос не только внутри страны, но и экспортируются.

Сибирская металлургическая база

Это сравнительно молодая группа, которая находится на этапе формирования. Несмотря на незначительную степень развития, в сравнении с уральскими предприятиями, деятельность по добыче и переработки является весьма перспективной. В земных недрах этого региона скрывается 21 % от всех запасов страны, а заводов и комбинатов по их добыванию пока не очень много. В процентном соотношении производится 15 % чугуна и готового проката. Работу предприятий обеспечивает Ангаро-Илимский бассейн, Хакасия и Горная Шория. Для выплавки используется топливо из Кузнецкого каменноугольного бассейна, который, как было замечено ранее, поддерживает и уральское производство.

Главными в регионе можно назвать Кузнецкий и Западно-Сибирский металлургические комбинаты. В связи с неполным заполнением возможностей по добыче сырья, на территории Сибирской металлургической базы существуют перспективы строительства дополнительных центров. В частности это можно сделать путем расширения Тайшетского и Барнаульского металлургических заводов.

В связи с неполным заполнением возможностей по добыче сырья, на территории Сибирской металлургической базы существуют перспективы строительства дополнительных центров. В частности это можно сделать путем расширения Тайшетского и Барнаульского металлургических заводов.

В свете активного формирования Южно-Якутского комплекса, имеются перспективы на развитие данной деятельности на Дальнем Востоке. Отдаленность региона является препятствием для масштабной транспортировки сырья, поэтому предполагается создание полного цикла по переработки непосредственно вблизи места добычи. Это позволит снизить стоимость готовой продукции, поскольку отпадет необходимость дополнительных затрат на перевозку.

С развитием экономики, для обеспечения сбыта продукции и поставки необходимого для производства сырья с других регионов или стран, были сформированные объединения и холдинги. В их структуру входят заводы и комбинаты, которые находятся в разных металлургических базах страны. Яркими примерами такого союза являются холдинг «Металлоинвест», «Северсталь», «Евраз Групп С. А.» и др.

А.» и др.

Чёрная металлургия России | География. Реферат, доклад, сообщение, краткое содержание, лекция, шпаргалка, конспект, ГДЗ, тест

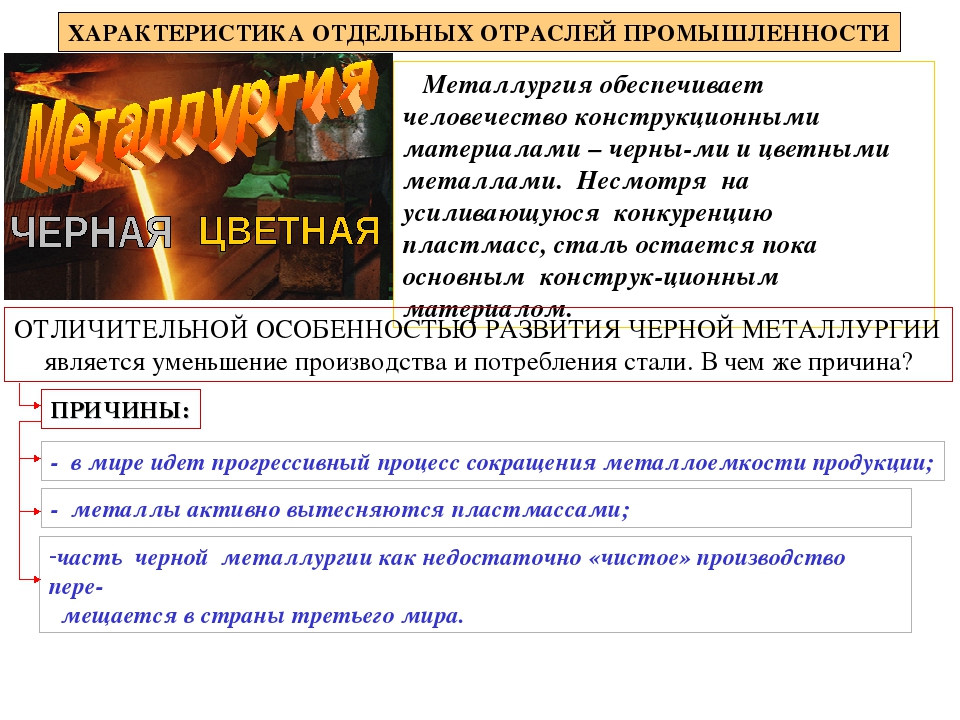

Более 90% всех используемых металлов составляют чёрные металлы.

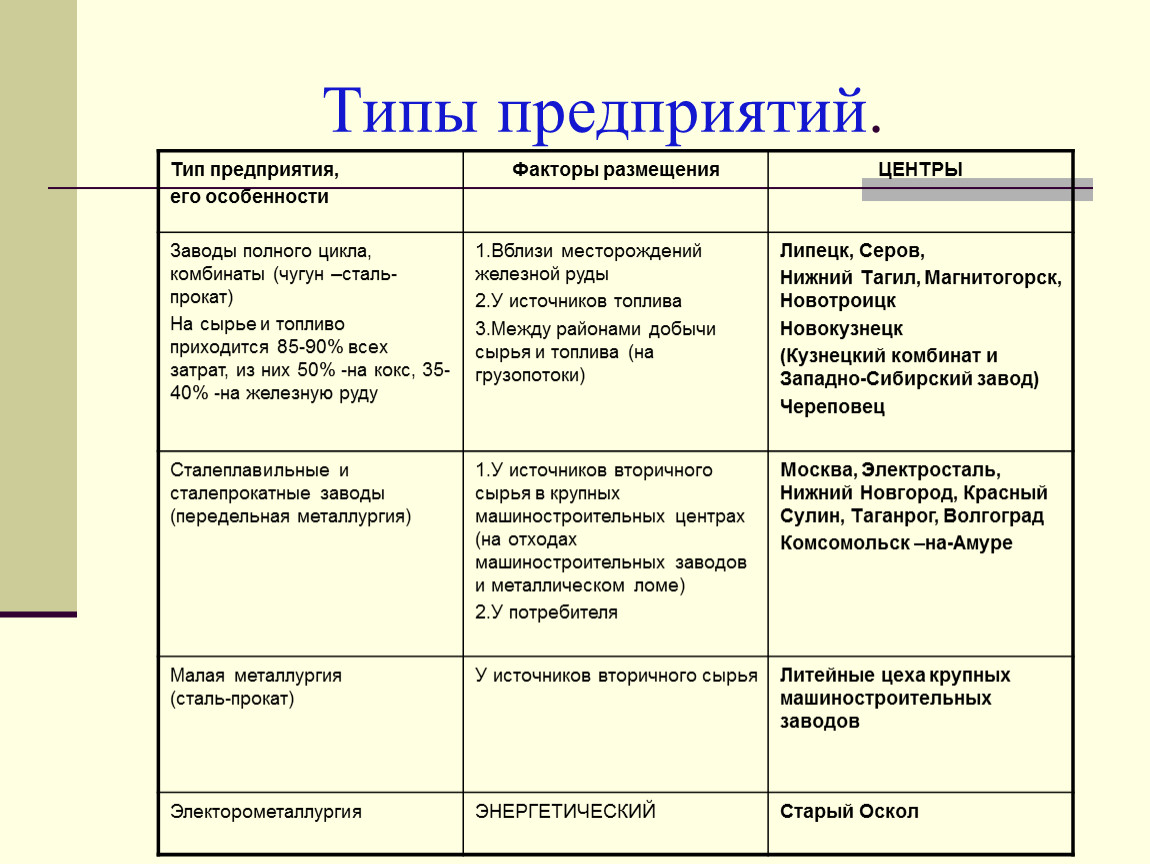

Чёрная металлургия производит более 9% промышленной продукции России. Чёрная металлургия состоит из горнорудной промышленности, добывающей руды чёрных металлов, доменной металлургии (производство чугуна), металлургии полного цикла (производство чугуна, стали и проката), передельной металлургии (использующей в качестве сырья — металлолом), производства ферросплавов и производства труб.

По добыче железной руды Россия занимает 5 место в мире (около 100 млн. т), уступая Китаю, Бразилии, Австралии и Индии (на 2010 год).

По добыче железной руды среди экономических районов особо выделяется Центрально-Чернозёмный район, где на предприятиях КМА добывают более половины железной руды в нашей стране.

По производству стали Россия занимает 4 место в мире (около 67 млн. т) после Китая, Японии и США (на 2010 год).

| Рисунок 27. Добыча железной руды но регионам России в 2005 году |

Главными металлургическими базами России являются Уральская и Центральная, производящие более 80% всего чугуна и стали в России.

Уральская металлургическая база, располагающаяся в Уральском экономическом районе, характеризуется ресурсо- и энергодефицитностью, высочайшим уровнем концентрации производства, преобладанием центров полного цикла. 2/3 потребляемых железных руд и почти весь коксующийся уголь ввозится на Урал из других регионов страны (КМА, Карелия, Кузбасс) и из Казахстана. На Урале находится крупнейший в России Магнитогорский металлургический комбинат. Главными металлургическими центрами Урала являются Магнитогорск, Нижний Тагил, Челябинск и Новотроицк.

Центральная металлургическая база охватывает почти всю европейскую часть страны. Центр в последние годы резко увеличил своё значение, обогнал Урал по производству проката и в ближайшее время может даже обогнать Урал по производству чёрных металлов. Центральная база полностью обеспечивает себя железными рудами и коксующимся углём и в значительной мере использует вторичное сырьё — металлолом, и поэтому здесь преобладают предприятия передельной металлургии, однако большую часть металла производят металлургические комбинаты в Череповце и Липецке.

Сибирская металлургическая база охватывает южную часть Западной и Восточной Сибири и имеет большое перспективное значение, основываясь на собственных ресурсах. Крупнейшим центром Сибирской металлургической базы является Новокузнецк, где расположено два металлургических комбината.

Формирующаяся Дальневосточная металлургическая база, обладающая значительными ресурсами для развития отрасли, представлена одним металлургическим заводом в Комсомольске-на-Амуре.

| Рисунок 28. Доля экономических районов России в производстве стали |

|

Название базы |

Доля в добыче руд чёрных металлов (%) |

Доля в производстве стали (%) |

Доля в производстве проката (%) |

Вид металлургического производства |

Крупнейшие центры |

|

Уральская |

16 |

43 |

42 |

полного цикла |

Магнитогорск, Серов, Челябинск, Нижний Тагил, Новотроицк, Алапаевск, Аша |

|

доменная |

Сатка |

||||

|

передельная |

Екатеринбург, Златоуст, Ижевск |

||||

|

производство ферросплавов |

Челябинск, Серов |

||||

|

производство труб |

Челябинск, Первоуральск, Каменск-Уральский |

||||

|

Центральная |

71 |

41 |

44 |

полного цикла |

Череповец, Липецк, Старый Оскол |

|

доменная |

Тула |

||||

|

передельная |

Москва, Электросталь, Санкт-Петербург, Колпино, Орёл, Нижний Новгород, Выкса, Кулебаки, Волгоград |

||||

|

производство труб |

Волгоград, Волжский |

||||

|

Сибирская |

12 |

16 |

12 |

полного цикла |

Новокузнецк |

|

передельная |

Новосибирск, Красноярск, Петровск-Забайкальский |

||||

|

производство ферросплавов |

Новокузнецк |

||||

|

Дальневосточная |

1 |

— |

1 |

передельная |

Комсомольск-на-Амуре |

|

№ п/п |

Название предприятия |

Город |

Экономический район |

Доля в российском производстве (%) |

|

|

стали |

проката |

||||

|

1 |

Магнитогорский металлургический комбинат |

Магнитогорск |

Уральский |

18,6 |

20,1 |

|

2 |

«Северсталь» |

Череповец |

Северный |

16,2 |

17,5 |

|

3 |

Новолипецкий металлургический комбинат Материал с сайта http://worldofschool. |

Липецк |

Центрально-Чернозёмный |

14,6 |

16,4 |

|

4 |

Западно-Сибирский металлургический комбинат |

Новокузнецк |

Западно-Сибирский |

9,6 |

9,4 |

|

5 |

Нижне-Тагильский металлургический комбинат |

Нижний Тагил |

Уральский |

9,0 |

9,7 |

|

6 |

«Мечел» |

Челябинск |

Уральский |

6,6 |

5,3 |

|

Шесть крупнейших предприятий России |

74,6 |

78,4 |

|||

|

Всего Россия |

100 |

100 |

|||

География россии.

северный центр черной металлургии

северный центр черной металлургииСообщение черная металлургия магнитогорск наименование

Передельная металлургия доклад по географии

Центр доменной металлургии

Металлургия эм

Назовите основные месторождения железных руд и коксующегося угля.

Назовите центры металлургии полного цикла, доменной и передельной металлургии.

Назовите экономические районы, специализирующиеся на производстве руд чёрных металлов.

Назовите экономические районы, в которых чёрная металлургия является отраслью специализации.

Назовите экономические районы, в которых нет металлургических комбинатов.

Назовите города-миллионеры России — центры чёрной металлургии.

Назовите центр чёрной металлургии полного цикла, использующий транспортный фактор размещения.

Дальневосточный металлургический кластер: приоритеты и перспективы

Ю.Г. Данилов, к.э.н., директор Информационно-аналитического Центра «Эксперт» НИ ИРЭС СВФУ им. М.К. Аммосова»,

В.П. Григорьев, к.э.н., научный сотрудник Информационно-аналитического Центра «Эксперт» НИ ИРЭС СВФУ им. М.К. Аммосова

Согласно «Стратегии развития черной металлургии России на 2014–2020 гг. и на перспективу до 2030 г.» только сценарий форсированного развития в полной мере позволяет реализовать стратегические ориентиры развития России, включая Арктическую зоны и регионы Дальнего Востока и Сибири [1]. Наступивший в России экономический кризис и политические события последнего времени, связанные с введением санкций странами Запада в отношении ряда крупных банков и компаний, привели к актуализации вопроса развития страны в восточном направлении. В этом аспекте стратегия развития черной металлургии Российской Федерации теперь должна быть переориентирована на «восточный вектор». Таким образом, в современных условиях разрабатываемая авторами концепция кластерного развития черной металлургии на Дальнем Востоке становится приоритетной [2, 3, 4].

Таким образом, в современных условиях разрабатываемая авторами концепция кластерного развития черной металлургии на Дальнем Востоке становится приоритетной [2, 3, 4].

Для оценки перспективы и определения стратегии развития Дальнего Востока следует учитывать промышленную политику хозяйствующих в регионах отраслей промышленности и холдинговых компаний, участвующих в освоении минерально-сырьевых ресурсов и создающих новые производства, способные влиять на экономику макрорегиона. Сегодня в регионе, кроме имеющейся цветной металлургии и бурно развивающейся нефтегазовой промышленности, пришла очередь черной металлургии.

В условиях нынешней нестабильной ситуации экономика России будет опираться на экспорт энергоресурсов, в том числе угля, который в большом количестве используется в коксодоменном производстве металла. Между тем для рационального и эффективного использования углей необходимо, за исключением действующих коксодоменных производств, в новых металлургических проектах полностью отказаться от недешевого и экологически вредного коксодоменного производства, а высвобождаемые угольные ресурсы использовать для снижения негативного влияния санкций, экспортируя их, что обеспечит дополнительные валютные поступления для инвестирования в новые металлургические производства. России должна ориентироваться на инновационные процессы получения металла.

России должна ориентироваться на инновационные процессы получения металла.

Таким образом, одной из главных задач развития черной металлургии на востоке страны является постепенный переход от сырьевой ориентации к созданию новых перерабатывающих производств путем строительства металлургических заводов в Приамурье и Южной Якутии.

Современное состояние черной металлургии России

Черная металлургия в большинстве высокоразвитых стран мира является стержневой отраслью промышленности. Российская Федерация, обладая огромными территориями и содержащимися в них минерально-сырьевыми ресурсами, также стремится развивать этот стратегически важный сегмент национальной экономики. Добыча сырой железной руды в 2014 г. составила около 300 млн т, производство концентрата – 102,0 млн т. Производство чугуна и стали 51,4 и 70,3 млн т соответственно [5].

В недрах России содержится почти 101 млрд т железных руд; по количеству запасов страна опережает ведущих мировых производителей железорудного сырья – Австралию и Бразилию. Вместе с тем качество руд российских месторождений ниже, чем в большинстве ведущих сырьевых стран: содержание железа в среднем – 35 %, в высокосортных рудах зарубежных месторождений – около 60 %. Посредственное качество руд, а также сложные горно-геологические условия отработки отдельных месторождений в определенной степени ограничивают развитие отечественного производства железорудного сырья. В итоге доля России в мировом выпуске железных руд не превышает 5 %.

Вместе с тем качество руд российских месторождений ниже, чем в большинстве ведущих сырьевых стран: содержание железа в среднем – 35 %, в высокосортных рудах зарубежных месторождений – около 60 %. Посредственное качество руд, а также сложные горно-геологические условия отработки отдельных месторождений в определенной степени ограничивают развитие отечественного производства железорудного сырья. В итоге доля России в мировом выпуске железных руд не превышает 5 %.

Российская сырьевая база железных руд включает 203 природных месторождения и одно техногенное месторождение в Мурманской области. В распределенном фонде недр находится 84 месторождения, из них одно – Парнокское в Республике Коми – имеет только забалансовые запасы. Качество руд объектов нераспределенного фонда в среднем ниже, чем разрабатываемых месторождений.

Россия является крупным экспортером товарных железных руд, занимая по объему экспорта пятое место в мире: в 2013 г. экспорт железной руды и концентратов, по данным ФТС, составил 25,6 млн т, увеличившись на 0,6 % к предыдущему году [6].

Потребности отечественных металлургических комбинатов, в железных рудах в настоящее время составляют около 100 млн т и уже давно возникли проблемы обеспечения сырьем металлургических заводов Южного Урала и Западной Сибири, которые решаются путем дальних перевозок и импорта железорудного сырья объемом до 10 млн т из ССКОКа (Казахстан). Основным поставщиком было казахстанское Соколовско-Сарбайское горно-обогатительное производственное объединение, входящее в холдинг ENRC Marketing

AG. Весь объем импортируемой из ССГПО руды использовал Магнитогорский металлургический комбинат [7].

По объемам экспорта стальной продукции Россия занимает пятое место в мире после Китая, Японии, Украины и Германии. Значительная часть российской стальной продукции (в виде слябов и заготовок) экспортируется в Европу, страны Ближнего и Среднего Востока, КНР и Турцию. Россия, наряду с Бразилией, также занимает ведущее место по поставкам чугуна на мировой рынок [8].

- Рис. 1 Структура черной металлургии Российской Федерации

Структура черной металлургии России приведена на рис. 1. Более 75 % добычи железных руд и почти 80 % производства товарной железорудной продукции в стране сконцентрировано в активах четырех вертикально интегрированных холдингов: ХК «Металлоинвест», «ЕвразГруп С.А.», ОАО «Северсталь» и ОАО «Новолипецкий металлургический комбинат» (ОАО «НЛМК»).

1. Более 75 % добычи железных руд и почти 80 % производства товарной железорудной продукции в стране сконцентрировано в активах четырех вертикально интегрированных холдингов: ХК «Металлоинвест», «ЕвразГруп С.А.», ОАО «Северсталь» и ОАО «Новолипецкий металлургический комбинат» (ОАО «НЛМК»).

В металлургический холдинг «ЕВРАЗ Групп С.А.» входят три металлургических комбината – Нижнетагильский, Кузнецкий и Западно-Сибирский, которые производят более 16 млн т стали, или около 30 % от общероссийского. Их доля в производстве железорудного сырья достигает 16 %. ОАО «ЕВРАЗруда» состоит из 6 горнодобывающих предприятий, специализированных на добыче железной руды, запасы которой достигают около 1,0 млрд т.

В настоящее время проблему по рудно-сырьевой базе испытывает ОАО «ЕВРАЗруда». При потребности трех металлургических комбинатов холдинга ЕВРАЗ более 26,0 млн т руды и 13,0 млн т железорудного концентрата обеспеченность собственной рудной базой составляет 17,0 млн т руды и 7,8 млн т концентрата, т. е. на 64 % и 52 % соответственно. Недостающие 7,5 млн т концентрата завозятся из Михайловского, Ковдорского и Коршуновского ГОКов.

е. на 64 % и 52 % соответственно. Недостающие 7,5 млн т концентрата завозятся из Михайловского, Ковдорского и Коршуновского ГОКов.

Основные российские производители железорудного сырья выпускают и большую часть сталелитейной продукции. В 2014 г. шесть компаний обеспечили более 80 % объема производства стали в стране. Ведущие сталелитейные предприятия расположены на Урале, в Вологодской и Липецкой областях, а также в Западной Сибири. Более половины стали в стране выплавляют компании «ЕВРАЗ Груп С.А.», ОАО «ММК» и ОАО «НЛМК» с объемами производства 11 –12 млн т в год.

Металлургические кластеры Российской Федерации

В России уже началось формирование ряда мегаметаллургических кластеров мирового масштаба, ядром которых являются крупные вертикально-интегрированные холдинги, которые территориально размещены в 4 регионах: Северо-Запад, Центр, Урал и Сибирь (табл. 1, рис. 2). Из табл. 1 и рис. 2 видно, что самыми обеспеченными собственным железорудным сырьем являются заводы Сибирского и Уральского металлургических кластеров. Сырьевая база Центрального кластера, наоборот, кратно превышает его потребности в железной руде.

Сырьевая база Центрального кластера, наоборот, кратно превышает его потребности в железной руде.

- Таблица 1 Железорудная база металлургических кластеров России

Группа «ЕВРАЗ» за счет пространственной диверсификации при создании горнообогатительных комбинатов на востоке страны значительно расширит и укрепит свою рудно-сырьевую базу на долгосрочную перспективу. Со строительством Южно-Якутского металлургического комбината холдинг «ЕВРАЗ» напрямую выйдет на азиатский рынок черных металлов, что дает конкурентное преимущество по сравнению с другими крупными предприятиями российской черной металлургии, и станет лидером в регионе восточнее Урала.

- Рис. 2 Схема размещения металлургических кластеров России в 2020г. Цифрами обозначены: кластеры: I – Северо-Западный, II – Центральный, III – Уральский, IV – Сибирский, V – Дальневосточный; предприятия: 1 – Череповецкий МК, 2 – Новолипецкий МК, 3 – Оскольский ЭМК, 4 – Нижнетагильский МК, 5 – Челябинский МК «Мечел», 6 – Магнитогорский МК, 7 – Орско-Халиловский МК «Носта», 8 – Западно-Сибирский МК, 9 – Кузнецкий МК, 10 – Амурский МК, 11 – Петровск-Забайкальский МЗ, 12 – Приамурский ГМК, 13 – Южно-Якутский ГМК; ГОК-и и рудоуправления: 1 – Ковдорский ГОК, 2 – Оленегорский ГОК, 3 – ГОК «Карельский окатыш», 4 – Михайловский ГОК, 5 – Стойленский ГОК, 6 – Лебединский ГОК, 7 – Богословское РУ, 8 – Качканарский ГОК «Ванадий», 9 – Гороблагодатское РУ, 10 – Высокогорский ГОК, 11 – Первоуральское РУ, 12 – Бакальское РУ, 13 – Магнитогорский МК, 14 – Краснокаменское РУ, 15 – Ирбинское РУ, 16 – Кузнецкий ГОК, 17 – Тейское РУ, 18 – Шерегешевское РУ, 19 – Абаканское РУ, 20 – Коршуновский ГОК, 21 – Гаринский ГОК, 22 – Чинейский ГОК, 23 – Кимкано-Сутарский ГОК, 24 – Таежный ГОК, 25 – Десовский ГОК, 26 – Тарыннахский ГОК, 27 – Горкитский ОК.

В перспективе с освоением Чаро-Токкинского железорудного района, где также имеются крупные запасы титана, на их основе может быть создан новый центр экономического развития, включающий Чинейское железорудное месторождение (Читинская область).

Дальневосточный V-й металлургический кластер

Создание Дальневосточного металлургического кластера – это цель, обусловленная современной экономической и промышленной политикой России. Этот кластер позволит стабильно и надежно контролировать источники топлива и сырья отрасли, а также внутренний и внешний рынки металла в регионе. По мере своего развития он обеспечит минеральносырьевую и экономическую безопасность не только удаленного от центра Дальнего Востока, но и в целом национальную безопасность и обороноспособность страны.

Вновь создаваемый V региональный металлургический кластер позволит:

– сократить технологическую отсталость черной металлургии России за счет активного и эффективного использования инновационных технологий:

– приблизить экспортируемую металлопродукцию к дальневосточным морским портам, сократив транспортные издержки;

– эффективно использовать избыточные в регионе энергоресурсы;

– улучшить демографическую ситуацию, создать новые рабочие места, что укрепит экономический потенциал региона.

Очевидно, что освоение месторождений и реализация сырьевых ресурсов менее выгодны, чем производство и реализация конечной продукции, и разница по среднегодовой прибыли между горнодобывающими и металлургическими предприятиями – значительна. Исходя из этого в Дальневосточном регионе целесообразно создание металлургического кластера, объединяющего рудно-сырьевые и топливно-энергетические ресурсы каждого обладающего ими субъекта. При этом место размещения металлургического предприятия не будет иметь определяющего значения. Роль и значение железорудных ресурсов Южной Якутии в формировании Дальневосточного металлургического кластера определяются локальным размещением больших запасов угля и высококачественных железных руд, концентрацией горнорудного производства, отличающегося большими масштабами и высокой степенью подготовленности их к промышленному освоению.

На Дальнем Востоке группа компаний «Петропавловск» начала строить в Еврейской автономной области металлургический комбинат, рудно-сырьевой базой которого будут местные Кимкано-Сутарский, Гаринский и Олекминский ГОКи вместе с действующим и модернизируемым ОАО «Амурметалл» и вновь создаваемым Южно-Якутским ГМК они сформируют новый, пятый в стране Дальневосточный металлургический кластер, который станет форпостом промышленности России на ее восточных рубежах, а в перспективе будет активным участником международной интеграции на азиатском сегменте рынка продукции черной металлургии (рис. 3).

3).

- Рис. 3 Структура Дальневосточного металлургического кластера

В Южной Якутии на базе Южно-Алданского и ЧароТоккинского железорудных районов будут создаваться два одноименных горно-металлургических комплекса, которые в будущем с началом организации металлургического производства сформируются в один Южно-Якутский ГМК (табл. 2).

- Таблица 2 Производство ЖРС по Дальневосточному металлургическому кластеру

Из табл. 2 видно, что к 2020 г. в Дальневосточном металлургическом кластере ведущую роль будет играть ЮжноЯкутский ГМК, так как на его долю будет приходиться 68,2% добычи руды и 66,4% в производстве концентрата. Между тем Амурская область за счет создания железорудной и металлургической промышленности из дотационного субъекта станет донором, а по объемам получаемой прибыли железорудное производство обойдет золотодобывающую, занимающую второе место в стране.

Южно-Якутский горно-металлургический кластер

В начале ХХI века проблема освоения железорудных ресурсов региона вступила на качественно новый этап, отличаюшийся:

– началом развития рыночных отношений, в силу чего проекты освоения месторождений становятся коммерческими;

– усиливающейся монополизацией черной металлургии страны;

– межрегиональной интеграцией и регионализацией экономики и отраслей промышленности;

– глобализацией мировой экономики и вступлением России в ВТО;

– усиливающейся жесткой конкуренцией на российском и мировом рынках черных металлов и ЖРС в условиях активной и агрессивной экспансионистской политики Китая по отношению к мировой черной металлургии, которая может в перспективе привести к разбалансированию отрасли в мировом масштабе.

Сегодня совершенно другая ситуация. На базе трех месторождений в ЕАО будет создаваться Приамурский горнометаллургический комплекс, а в Якутии владелец лицензии на четырех железорудных месторождениях ЕВРАЗ начинает освоение Таежного месторождения. Продукция ГОКа Таежный на начальном этапе в виде сухого железорудного концентрата будет поставляться на сибирские металлургические комбинаты (г. Новокузнецк).

Инвестируя в развитие черной металлургии на востоке страны, ЕВРАЗ решает главную стратегическую цель – получает перспективу для развития за счет использования огромных запасов железной руды Южной Якутии, в первую очередь – крупнейшего на азиатском континенте ЧароТоккинского железорудного региона. Кроме того, получив преференции, обойдет ММК и Мечел своих традиционных конкурентов на азиатском рынке черных металлов.

Все это требует пересмотра и переоценки ранее сложившихся стереотипов по устранению проблемы. Вопросы освоения железорудных ресурсов региона прежде наряду с угольными месторождениями связывались исключительно с созданием в Южной Якутии крупномасштабной черной металлургии по классической коксодоменной технологии выплавки металла. Однако в связи с намечаемыми изменениями в ближайшей перспективе структуры топливно-энергетического баланса региона, обусловленными приходом в район природного газа, возникает задача рассмотрения использования ЖРС в альтернативных технологиях производства металла. Металлурги давно занимаются поиском новых технологий производства металла, способных заменить консервативную и неэкологичную коксодоменную технологию выплавки металла.

Однако в связи с намечаемыми изменениями в ближайшей перспективе структуры топливно-энергетического баланса региона, обусловленными приходом в район природного газа, возникает задача рассмотрения использования ЖРС в альтернативных технологиях производства металла. Металлурги давно занимаются поиском новых технологий производства металла, способных заменить консервативную и неэкологичную коксодоменную технологию выплавки металла.

Эффективность освоения железорудных месторождений в значительной мере определяется масштабами вновь создаваемого горнорудного предприятия и объемом добычи железной руды, зависящим от потребности в ЖРС. Следует отметить, что на базе месторождений Южно-Алданского железорудного района невозможно создание крупномасштабной черной металлургии, поскольку освоение даже двух наиболее крупных месторождений района – Таежного и Десовского позволяет производить только 5 млн т железорудного концентрата, из которого можно выплавить 2,5 млн т чугуна.

Заключение и выводы

Стратегию создания черной металлургии в Южной Якутии и развития отрасли на Дальнем Востоке в целом следует определять через кластерный подход в отраслевом и территориальном аспекте. В России уже началось формирование ряда мегаметаллургических кластеров мирового масштаба, ядром которых станут крупные вертикально-интегрированные холдинги, территориально размещенные в 4 регионах: Северо-Запад, Центр, Урал и Сибирь.

В России уже началось формирование ряда мегаметаллургических кластеров мирового масштаба, ядром которых станут крупные вертикально-интегрированные холдинги, территориально размещенные в 4 регионах: Северо-Запад, Центр, Урал и Сибирь.

Благодаря реализации проекта государственно-частного партнерства в Южной Якутии создается крупная железорудная база и на очереди металлургическое производство.

Крупномасштабное освоение железорудных месторождений на Дальнем Востоке и строительство на их базе горно-обогатительных комбинатов, а в дальнейшем металлургических заводов, позволит создать Приамурский и ЮжноЯкутский горно-металлургические комплексы, которые в совокупности с действующим металлургическим заводом «Амурметалл» станут базой пятого в стране Дальневосточного металлургического кластера, способного участвовать в международной интеграции и стать активным партнером на азиатском сегменте мирового рынка черных металлов. Одной из приоритетных задач в условиях экономического кризиса для развития экономики региона и страны является создание новых предприятий и производств за счет привлечения частных инвестиций, обеспечивающих занятость населения и повышение налоговых поступлений в бюджеты разных уровней. Таким образом, создание в Южной Якутии и Приамурье предприятий черной металлургии следует считать социально значимыми региональными проектами, позволяющими превратить его в самодостаточный регион.

Таким образом, создание в Южной Якутии и Приамурье предприятий черной металлургии следует считать социально значимыми региональными проектами, позволяющими превратить его в самодостаточный регион.

Таким образом, благодаря интенсивному крупномасштабному освоению железорудных ресурсов региона и создания крупной металлургической базы страны, Дальневосточный федеральный округ кардинально улучшит свое социально-экономическое положение и станет одним из опорных регионов страны на ее восточных рубежах.

ИНФОРМАЦИОННЫЕ ИСТОЧНИКИ:

1. Стратегия развития черной металлургии России на 2014 – 2020 гг. и на перспективу до 2030 а. Утверждена приказом Министерства промышленности и торговли РФ от 5 мая 2014 г. № 839.

2. Григорьев В.П. Металлургические кластеры, как основа формирования новой базы черной металлургии на востоке страны // Наука и образование – 2008, №3– С.33-38.

3. Григорьев В.П., Данилов Ю.Г. Черная металлургия Северо-востока Азии: проблемы и перспективы // Экономические и экологические проблемы в меняющемся мире.

Коллективная монография / Отв. ред. С.Е. Метелев. – СПб.: НПК «РОСТ», 2010. – 326 с. С.59-65.

Коллективная монография / Отв. ред. С.Е. Метелев. – СПб.: НПК «РОСТ», 2010. – 326 с. С.59-65.4. Григорьев В.П. Роль Дальневосточного металлургического кластера в черной металлургии Северо-Востока Азиатского континента // Роль Якутии в освоении Дальнего Востока: сб. материалов Всероссийской научно-практической конференции, посвященной 380-летию вхождения Якутии в состав Российского государства (г. Хабаровск, 11-13 сентября 2012) – Якутск: Изд. ИГИ и ПМНС СО РАН, 2014. С. 120-127.

5. Социально-экономическое положение России 2014. – Статистический сборник. Росстат. 2015. С. 21, 53.

6. Аналитический бюллетень / металлургия: Тенденции и прогнозы. Выпуск №13. РА «РИАРЕЙТИНГ». М. 2014. С. 16.

7. Машкавцев Г.А., Коротков В.В. и др. Минерально-сырьевой потенциал металлургии России // Разведка и охрана недр. 2008, №9. C. 63.

8. Государственный доклад «О состоянии и использовании минерально-сырьевых ресурсов Российской Федерации в 2012 г.». ООО «Информационно-аналитический центр «Минерал»».

2013. С. 105-114.

2013. С. 105-114.9. Минеральное сырье: от недр до рынка. Том 3. Черные металлы. Легирующие металлы и неметаллы. М.: Научный мир, 2011.

10. Архипов Г.Н. Минеральные ресурсы горнорудной промышленности Дальнего Востока. М.: Горная книга, 2011.

11. Сайт ОАО «Гипроруда». http://www.giproruda.ru/

Ключевые слова: железная руда, кластер, отрасль, регион, структура, стратегия, черная металлургия, экономика.

Журнал «Горная Промышленность»№3 (127) 2016, стр.20

Обзор крупнейших металлургических заводов России

Такая отрасль хозяйственно-экономической деятельности, как металлургия, включает в себя два направления: черную металлургию и цветную металлургию. Поэтому проведенный нами обзор крупнейших российских металлургических предприятий будет разбит на две части: российские предприятия черной металлургии и российские предприятия цветной металлургии.

Российские предприятия черной металлургии

Черная металлургия включает в себя следующие подотрасли:

1. Добыча нерудного сырья (огнеупорных глин, флюсового сырья и т.д.) для черной металлургии.

Добыча нерудного сырья (огнеупорных глин, флюсового сырья и т.д.) для черной металлургии.

2.Производство черных металлов (к черным металлам относятся: сталь, чугун, прокат, металлические порошки черных металлов, доменные ферросплавы).

3.Трубное производство (изготовление стальных и чугунных труб).

4.Коксохимическое производство (изготовление кокса, коксового газа и т.д.).

5.Вторичная обработка черных металлов (вторичная обработка включает в себя разделку лома и отходов черных металлов).

Продукция, выпускаемая российскими предприятиями черной металлургии, реализуется машиностроительным и строительным организациям, а также экспортируется за рубеж.

Существует несколько разновидностей предприятий черной металлургии:

1.Металлургические предприятия полного цикла (занимаются производством чугуна, стали и проката).

2.Предприятия передельной металлургии (предприятия без выплавки чугуна).

3.Предприятия малой металлургии (машиностроительные заводы, занимающиеся выпуском стали и проката).

Самыми мелкими металлургическими предприятиями являются заводы; более крупными — комбинаты. И комбинаты, и заводы могут объединяться в холдинги.

Расположение российских предприятий черной металлургии зависит, прежде всего, от близости к месторождениям железных руд и других полезных ископаемых. Так, например металлургические комбинаты, занимающиеся производством чугуна и стали, находятся в тех областях, где, во-первых, недалеко расположены месторождения железных руд, и, во-вторых, много лесов (так как для восстановления железа необходим древесный уголь). При строительстве металлургических предприятий учитывается также обеспеченность электроэнергией, природным газом и водой.

На сегодняшний день в России существуют 3 металлургические базы:

1.Уральская металлургическая база.

2.Центральная металлургическая база.

3.Сибирская металлургическая база.

Уральская металлургическая база занимается производством на основе железной руды, добытой в следующих месторождениях:

1. Качканарские месторождения (Россия).

Качканарские месторождения (Россия).

2.Курская магнитная аномалия (Россия).

3.Кустанайские месторождения (Казахстан).

Крумнейшими металлургическими предприятиями полного цикла Уральской металлургической базы являются: Магнитогорский металлургический комбинат (крупнейший российский комбинат), Челябинский металлургический комбинат (входит в состав ОАО «Мечел»), Нижнетагильский металлургический комбинат, Металлургический комбинат ОАО «Уральская сталь» (город Новотроицк), Белорецкий металлургический комбинат (входит в состав ОАО «Мечел»), Ашинский металлургический завод, Металлурический завод имени А.К.Серова (город Серов; входит в холдинг «УГМК»), Чусовской металлургический завод (входит в холдинг «Объединенная металлургическая компания»).

Крупнейшими предприятиями передельной металлургии Уральской металлургической базы являются: ООО «Виз-Сталь» (город Екатеринбург; то, что осталось от Верх-Исетского металлургического завода), «ИжСталь» (город Ижевск; входит в сотав ОАО «Мечел»), Челябинский трубопрокатный завод (входит в холдинг «ЧТПЗ»), Челябинский ферросплавный завод (крупнейший в России по произодству ферросплавов), Серовский завод ферросплавов, Первоуральский новотрубный завод (входит в холдинг «ЧТПЗ»), Уральский трубный завод (город Первоуральск), Златоустовский металлургический завод, Новолипецкий металлургический комбинат.

Центральная металлургическая база занимается производством на основе железной руды, добытой в следующих месторождениях:

1.Курская магнитная аномалия (Россия).

2.Месторождения Кольского полуострова (Россия).

Крупнейшими металлургическими предприятиями полного цикла Центральной металлургической базы являются: Череповецкий металлургический комбинат (входит в группу компаний ОАО «Северсталь»), Новолипецкий металлургический комбинат, Косогорский металлургический завод (город Тула), Оскольский электрометаллургический комбинат (город Старый Оскол).

Крупнейшими предприятиями передельной металлургии Центральной металлургической базы являются: Череповецкий сталепрокатный завод (входит в группу компаний ОАО «Северсталь»), Орловский сталепрокатный завод, Металлургический завод «Электросталь» (город Электросталь), Металлургический завод «Серп и молот» (город Москва), Ижорский трубный завод (город Санкт-Петербург; принадлежит компании «Северсталь»), Выксунский металлургический завод (город Выкса, Нижегородская область).

Сибирская металлургическая база занимается производством на основе железной руды, добытой в следующих месторождениях:

1.Месторождения Горной Шории (Россия).

2.Абаканские месторождения (Россия).

3.Ангаро-Илимские месторождения (Россия).

Крупнейшими металлургическими предприятиями полного цикла Сибирской металлургической базы являются: Новокузнецкий металлургический комбинат, Западно-Сибирский металлургический завод (город Новокузнецк), Новокузнецкий ферросплавный завод.

Крупнейшими предприятиями передельной металлургии Сибирской металлургической базы являются: Новосибирский металлургический завод имени Кузьмина, Металлургический завод «Сибэлектросталь» (город Красноярск), Гурьевский металлургический завод (входит в холдинг «ITF Group»), Петровск-Забайкальский металлургический завод.

Российские предприятия цветной металлургии

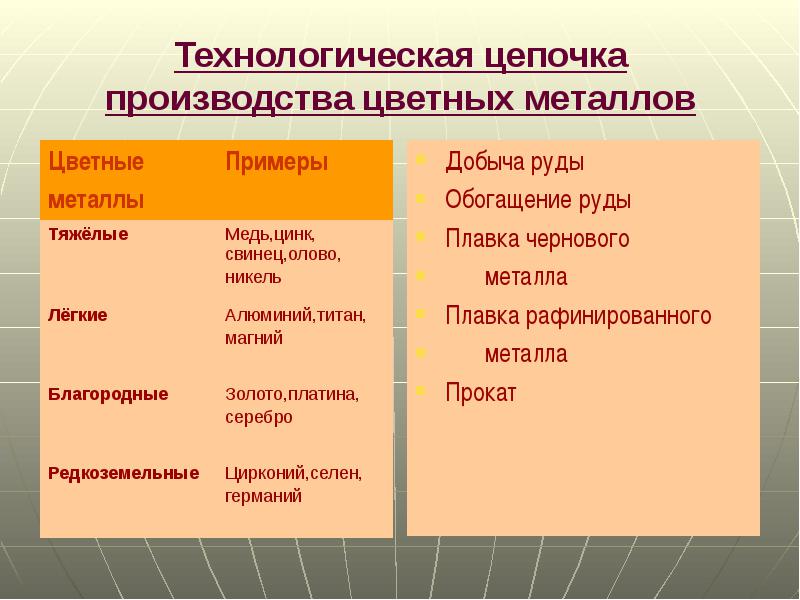

Цветная металлургия включает в себя следующие производственные процессы:

1.Добыча и обогащение руд цветных металлов.

2.Выплавка цветных металлов и их сплавов (существует два типа цветных металлов: тяжелые (медь, цинк, свинец, никель, олово) и легкие (алюминий, магний, титан)).

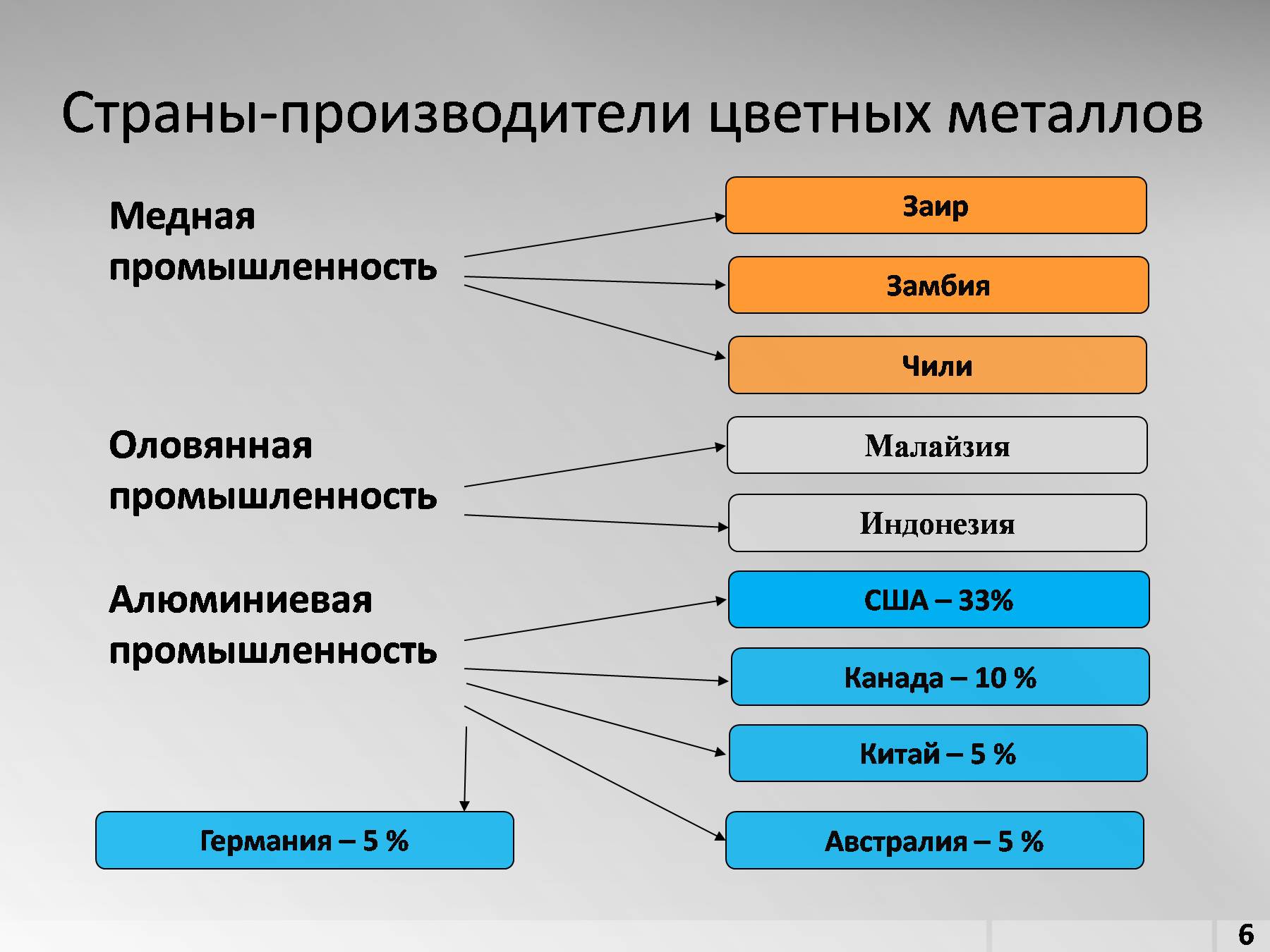

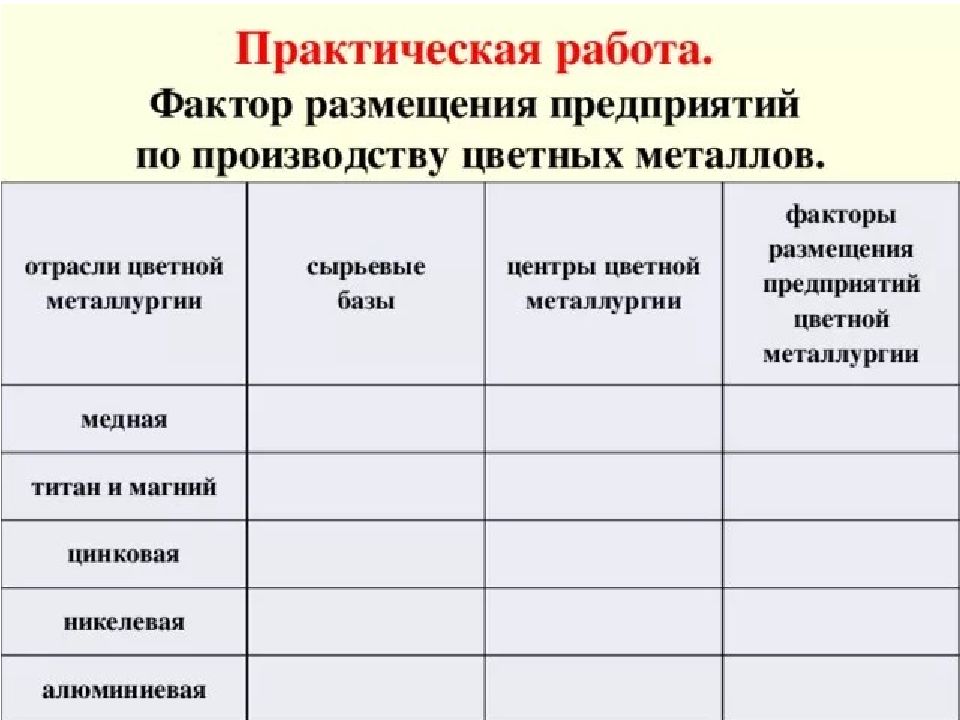

Расположение предприятий цветной металлургии зависит от таких факторов, как сырьевой фактор (близость к сырьевым источникам; это самый важный фактор), природный фактор, топливно-энергетический фактор и экономический фактор. Предприятия по производству тяжелых цветных металлов размещаются в непосредственной близости к районам добычи сырья (так как для данного производства не требуется большого количества энергии). Предприятия же по производству легких цветных металлов нуждаются в большом количестве электроэнергии, поэтому размещаются у источников дешевой энергии.

В России расположены следующие типы предприятий цветной металлургии:

1.Предприятия медной подотрасли.

2.Предприятия свинцово-цинковой подотрасли.

3.Предприятия никель-кобальтовой подотрасли.

4.Предприятия оловянной подотрасли.

5. Предприятия алюминиевой подотрасли.

Предприятия алюминиевой подотрасли.

6.Предприятия вольфрам-молибденовой подотрасли.

7.Предприятия титан-магниевой подотрасли.

8.Предприятия редкометалльной подотрасли.

Крупнейшими россискими предприятиями медной подотрасли являются: Бурибаевский ГОК, Гайский ГОК (входит в холдинг «УГМК»), Карабашмедь, Красноуральский медеплавильный комбинат, Кировградский медеплавильный комбинат, Медногорский медно-серный комбинат (входит в холдинг «УГМК»), Ормет (принадлежит РАО «Газпром»), Производство полиметаллов (входит в холдинг «УГМК»), Сафьяновская медь (входит в холдинг «УГМК»), Святогор (входит в холдинг «УГМК»), Среднеуральский медеплавильный завод (входит в холдинг «УГМК»), Уралэлектромедь (входит в холдинг «УГМК»).

Крупнейшими российскими предприятиями свинцово-цинковой подотрасли являются: Бшкирский медно-серный комбинат, Беловский цинковый завод, Горевский ГОК, Дальполиметалл, Рязцветмет, Садонский свинцово-цинковый комбинат, Учалинский ГОК, Челябинский электролитно-цинковый завод, Электроцинк.

Крупнейшими российскими предприятиями никель-кобальтовой подотрасли являются: ГМК “Норильский никель” (принадлежит компании «Интеррос»), ПО “Режникель” (принадлежит РАО «Газпром»), Уфалейникель, Южуралникель.

Крупнейшими российскими предприятиями оловянной подотрасли являются: Дальневосточная горная компания, Дальолово (принадлежит компании «НОК»), Депутатсколово, Новосибирский оловянный комбинат, Хинганское олово (принадлежит компании «НОК»).

Крупнейшими российскими предприятиями алюминиевой подотрасли являются: Ачинский глиноземный завод (входит в холдинг «РусАЛ»), Богуславский алюминиевый завод (входит в холдинг «СУАЛ»), Белокалитвинское металлургическое ПО (входит в холдинг «РусАЛ»), Бокситогорский глиноземный завод, Братский алюминиевый завод (входит в холдинг «РусАЛ»), Волгоградский алюминиевый завод, Волховский алюминиевый завод, Иркутский алюминиевый завод (входит в холдинг «СУАЛ»), Каменск-Уральский металлургический завод (входит в холдинг «СУАЛ»), Кандалакшский алюминиевый завод (входит в холдинг «СУАЛ»), Красноярский алюминиевый завод (входит в холдинг «РусАЛ»), Михалюм (входит в холдинг «СУАЛ»), Надвоицкий алюминиевый завод (входит в холдинг «СУАЛ»), Новокузнецкий алюминиевый завод (входит в холдинг «РусАЛ»), Самарский металлургический завод (входит в холдинг «РусАЛ»), Саянский алюминиевый завод (входит в холдинг «РусАЛ»), Ступинская металлургическая компания (принадлежит РАО «Газпром»), Уральский алюминиевый завод (входит в холдинг «СУАЛ»), Фольгопрокатный завод. НОВОСЕЛОВ Сергей Викторович

НОВОСЕЛОВ Сергей Викторович

Заместитель директора — начальник информационно-аналитического управления Дирекции по контролю за исполнением бизнес-процедур и сохранностью активов

АО «ЕВРАЗ Нижнетагильский металлургический комбинат» 622025, Свердловская область, г. Нижний Тагил, ул. Металлургов, 1 Тел.: (3435) 497-270 E-mail: [email protected]

Ключевые слова

МЕТАЛЛУРГИЧЕСКИЙ КОМПЛЕКС

ЧЕРНАЯ МЕТАЛЛУРГИЯ

ВЕРТИКАЛЬНО ИНТЕГРИРОВАННЫЕ КОРПОРАТИВНЫЕ СТРУКТУРЫ

ПРОДАЖА МЕТАЛЛА И МЕТАЛЛОПРОДУКЦИИ

МИРОВЫЕ ЦЕНЫ НА МЕТАЛЛ

Тенденции,особенности и проблемы развития черной металлургии России

^ ШАЙБАКОВА Людмила Фаритовна

Доктор экономических наук, профессор кафедры конкурентного права и антимонопольного регулирования

Уральский государственный экономический университет 620144, РФ, г. Екатеринбург, ул. 8 Марта/Народной Воли, 62/45 Тел.: (343) 221-27-17 E-mail: [email protected]

Екатеринбург, ул. 8 Марта/Народной Воли, 62/45 Тел.: (343) 221-27-17 E-mail: [email protected]

Аннотация

Исследование посвящено выявлению тенденций, особенностей и проблем развития черной металлургии России в посткризисный период с 2014 г. Работа базируется на методах статистического и сравнительного анализа, рейтинговых и прогностических оценках. В качестве кейса в статье приводится пример одного из крупнейших производителей металла в России — акционерного общества «ЕВРАЗ НТМК». Авторами определено, что черная металлургия является одной из самых динамично развивающихся отраслей России. В то же время в качестве общих тенденций развития черной металлургии отмечается усиление концентрации производства и снижение объемов добычи сырья. В результате санкций Евросоюза предприятия комплекса идут по пути стратегического партнерства со странами ЕАЭС.

Анализ ресурсной базы металлургического комплекса позволяет авторам обосновать тезис о необходимости комплексной модернизации и внедрения инновационных решений в условиях новой волны индустриализации. К научным результатам исследования следует отнести: систематизацию, обобщение и авторскую оценку процессов, происходящих в мировой и российской черной металлургии, а также предложения по направлениям развития сектора черной металлургии.

К научным результатам исследования следует отнести: систематизацию, обобщение и авторскую оценку процессов, происходящих в мировой и российской черной металлургии, а также предложения по направлениям развития сектора черной металлургии.

ВВЕДЕНИЕ

В условиях индустриального развития металлургии принадлежит роль фунда-ментообразующего фактора для развития производительных сил и производственных отношений. Металл как основной материал для производства средств производства (машин, оборудования, аппаратов, приборов, передаточных устройств, труб, колес и т.д.) значим для функционирования и развития практически всех отраслей современного хозяйства и видов экономической деятельности. Именно поэтому страны, владеющие запасами руд черных и цветных металлов, поддерживают и развивают производство металлургической продукции как одно из перспективных направлений развития национальных хозяйственных систем1. Металлургическое производство, первоначально трактуемое как искусство извлечения металлов из руд, в настоящее время воспринимается как вид экономической деятельности, связанный с плавкой и (или) рафинированием черных и цветных металлов из руды, чушек или лома с использованием методов электрометаллургии и прочих металлургических процессов, а также с производством спла-

Металлургическое производство, первоначально трактуемое как искусство извлечения металлов из руд, в настоящее время воспринимается как вид экономической деятельности, связанный с плавкой и (или) рафинированием черных и цветных металлов из руды, чушек или лома с использованием методов электрометаллургии и прочих металлургических процессов, а также с производством спла-

JEL classification

011, 014, 031

1 Об утверждении Стратегии развития черной металлургии России на 2014-2020 годы и на перспективу до 2030 года и Стратегии развития цветной металлургии России на 2014-2020 годы и на перспективу до 2030 года: приказ Минпромторга РФ от 5 мая 2014 г. № 839. URL: www.consultant.ru/ cons/cgi/online.cgi?.

вов металлов путем добавления в исходный чистый металл прочих химических элементов. Продукция металлургического производства, обычно в форме слитков, используется для прокатки, волочения и прессования при производстве листа, полосы, сортового проката, прутков, проволоки и труб или в жидкой форме для производства отливок и прочей металлопродукции2. По мнению ученых, в исторической ретроспективе развитие металлургии явилось основным фактором промышленного освоения огромных территорий, что стало основой для индустриального развития России [11. С. 532]. В настоящее время металлургический комплекс, является одним из базовых сегментов реального сектора отечественной экономики [3. С. 86; 13. С. 93].

Продукция металлургического производства, обычно в форме слитков, используется для прокатки, волочения и прессования при производстве листа, полосы, сортового проката, прутков, проволоки и труб или в жидкой форме для производства отливок и прочей металлопродукции2. По мнению ученых, в исторической ретроспективе развитие металлургии явилось основным фактором промышленного освоения огромных территорий, что стало основой для индустриального развития России [11. С. 532]. В настоящее время металлургический комплекс, является одним из базовых сегментов реального сектора отечественной экономики [3. С. 86; 13. С. 93].

Целью выполненного исследования выступала оценка происходящих изменений, тенденций, особенностей и проблем развития черной металлургии России в современных экономических условиях. Для достижения поставленной цели в работе были решены задачи по выявлению мировых тенденций и проблем развития металлургии, особенностей развития черной металлургии России и изучению опыта повышения конкурентоспособности крупного производителя и экспортера металла АО «ЕВРАЗ НТМК».

2 ОКВЭД 2 2017 с расшифровкой кодов (актуален на 2017 г.). URL: www.okvad.ru/razdel-c.html.

Development

of Ferrous Metallurgy in Russia: Trends, Special Features and Problems

■o a

H

a m a

Abstract

The paper identifies the main trends, special features and problems of the development of ferrous metallurgy in Russia during the post-crisis period starting from 2014. The paper uses the methods of statistical and comparative analysis, ranking and predictive valuations. It analyses the case of EVRAZ NTMK — one of the largest steel, mining and vanadium companies. The authors state that ferrous metallurgy is one of the most dynamically growing industries in Russia. At the same time, we identify the general trends in the development of ferrous metallurgy which are a rise in concentration of production and a decline in raw materials extraction. In the context of EU sanctions introduced against Russia, the enterprise is following the path of strategic partnership with the EAEU nations.

At the same time, we identify the general trends in the development of ferrous metallurgy which are a rise in concentration of production and a decline in raw materials extraction. In the context of EU sanctions introduced against Russia, the enterprise is following the path of strategic partnership with the EAEU nations.

The analysis of the resource potential of the metallurgical complex allows the authors to substantiate the thesis about the need for comprehensive modernization and introduction of innovative solutions in the conditions of a new wave of industrialization. The scientific results of the study are systematisation, generalization and the authors’ evaluation of the processes that take place in ferrous metallurgy in Russia and abroad. The authors propose the directions for the development of ferrous metallurgy.

Изначально заложенный в основу формирования отечественной металлургии принцип создания крупного специализированного, высококонцентрированного и кооперированного производства сформировал данную отрасль в России как градообразующую и жизнеобеспечивающую. Процессы монополизации российского хозяйства 1990-х — начала 2000-х годов привели к формированию в металлургии крупных холдинговых структур, преимущественно дивизиональной формы организации, производства которых расположены как в России, так и в других странах мира. Крупные транснациональные холдинги вертикально интегрированного типа являются, с одной стороны, высоко энерго- и капиталоемкими производствами, а с другой — одними из самых успешных производств постсоветского периода [6. С. 118]. Их особая конкурентоспособность в связи с возможностью влиять на создание для себя более выгодных внешних условий, проводить собственную политику и эффективно обеспечивать собственную экономическую безопасность регулярно подчеркивается российскими учеными-исследователями и практиками [4. С. 16; 7. С. 55; 9. С. 211; 15. С. 30].

Процессы монополизации российского хозяйства 1990-х — начала 2000-х годов привели к формированию в металлургии крупных холдинговых структур, преимущественно дивизиональной формы организации, производства которых расположены как в России, так и в других странах мира. Крупные транснациональные холдинги вертикально интегрированного типа являются, с одной стороны, высоко энерго- и капиталоемкими производствами, а с другой — одними из самых успешных производств постсоветского периода [6. С. 118]. Их особая конкурентоспособность в связи с возможностью влиять на создание для себя более выгодных внешних условий, проводить собственную политику и эффективно обеспечивать собственную экономическую безопасность регулярно подчеркивается российскими учеными-исследователями и практиками [4. С. 16; 7. С. 55; 9. С. 211; 15. С. 30].

В черной металлургии России сформировалось десять крупных компаний и корпоративных групп, которые производят около 80% среднегодового выпуска металлопроката (ООО «ЕВРАЗ»,

^ Lyudmila F. SHAYBAKOVA

SHAYBAKOVA

Dr. Sc. (Econ.), Professor of Competition Law and Antitrust Regulation Dept.

Ural State University of Economics 620144, RF, Yekaterinburg, 8 Marta/Narodnoy Voli St., 62/45 Phone: (343) 221-27-17 E-mail: [email protected]

ПАО «Северсталь», ПАО «Новолипецкий металлургический комбинат», ОАО «Магнитогорский металлургический комбинат», ПАО «Мечел», АО «Холдинговая компания «Металлоинвест») и около 75% стальных труб (ПАО «Трубная металлургическая компания», АО «ОМК-Сталь», ПАО «Челябинский трубопрокатный завод», ПАО «Северсталь»)1. Эффективность деятельности металлургических компаний значительно повышает выстраивание полного технологического цикла, включающего как добычу и обогащение руды и угля, так и производство металла, выпуск конечной металлопродукции с высокой добавленной стоимостью и утилизацию вторичных ресурсов. Вместе с тем российские исследователи отмечают, что по мировым меркам российские металлургические компании не такие уж крупные. Sergey V. NOVOSYOLOV

Sergey V. NOVOSYOLOV

Deputy Director — Head of Information and Analytical Department of the Directorate for Control over Execution of Business Procedures and Security of Assets

EVRAZ NTMK

(EVRAZ Nizhny Tagil Metallurgical Plant) 622025, RF, Sverdlovsk oblast, Nizhny Tagil, Metallurgov St., 1 Phone: (3435) 497-270 E-mail: [email protected]

Keywords

METALLURGICAL PLANT

FERROUS METALLURGY

VERTICALLY INTEGRATED CORPORATE STRUCTURE

SALE OF METAL AND METAL PRODUCTS

GLOBAL METAL PRICES

JEL classification

011, 014, 031

ш X

ш <

m 2 S

Министерства промышленности и торговли Россия занимает 2-е место по производству стальных труб (уступая Китаю), 3-е место по экспорту металлопродукции (уступая Китаю и Японии), 5-е место по производству товарной железной руды (после Китая, Австралии, Бразилии и Индии). В долгосрочной перспективе, по оценкам Минэкономразвития РФ, весь прирост потребления металлопродукции будет достигаться в основном за счет Индии (на 43 млн т) и Бразилии (на 25 млн т), а также, в меньшей степени, за счет Японии, США, Южной Кореи и России1.

В долгосрочной перспективе, по оценкам Минэкономразвития РФ, весь прирост потребления металлопродукции будет достигаться в основном за счет Индии (на 43 млн т) и Бразилии (на 25 млн т), а также, в меньшей степени, за счет Японии, США, Южной Кореи и России1.

МИРОВЫЕ ТЕНДЕНЦИИ И ПРОБЛЕМЫ СОСТОЯНИЯ И РАЗВИТИЯ МЕТАЛЛУРГИИ

Наличие богатых рудных месторождений позволяет российской металлургии удерживать прочные позиции на мировом рынке. По итогам 2015 г. Рос-

1 Об утверждении Стратегии развития черной металлургии России на 2014-2020 годы…

Таблица 1 — Рейтинг стран по производству стали

сии принадлежит 6-е место среди стран — крупнейших производителей стали (табл. 1).

По результатам работы в 2015 г. представители Всемирной ассоциации стали (World Steel Association) пришли к выводу, что впервые с кризисного 2009 г. объем производства металлургической продукции в мире начал падать2. Причиной негативных явлений стали предшествовавшие им факторы, в том числе перепроизводство, рост экспортной активности Китая, усиление защиты внутренних рынков ряда стран от импорта иностранной продукции.

представители Всемирной ассоциации стали (World Steel Association) пришли к выводу, что впервые с кризисного 2009 г. объем производства металлургической продукции в мире начал падать2. Причиной негативных явлений стали предшествовавшие им факторы, в том числе перепроизводство, рост экспортной активности Китая, усиление защиты внутренних рынков ряда стран от импорта иностранной продукции.

Если в период мирового финансового кризиса 2008-2009 гг., затронувшего в основном развитые страны, негативные последствия уравновешивались ростом экономик развивающихся государств, то начиная с 2015 г. последние также вошли в стадию спада. Еще одной характерной чертой современного состояния метал-

2 Новости Forex Club. URL: www.fxclub.org.

лургии является глобальное снижение показателей сырьевых рынков, а не только сферы готовой металлопродукции, как это случилось в период прошлого финансового кризиса.

В 66 странах, показатели металлургической отрасли которых анализировалось World Steel Association, уровень выпуска стали в 2015 г. снизился по сравнению с предыдущим годом почти на 3%. В топ-10 самых крупных стран, занятых в металлургии, по показателю обвала производства лидировала Украина, потерявшая 10,6% объема выпуска продукции (рис. 1).

Кроме того, в список вошли США, Турция и Япония — минус 10,5; 7,4 и 5% соответственно, Евросоюз в целом — минус 1,8%. Падение показателей усилилось к декабрю 2015 г., достигнув 16,3% для США и 8,3% для Евросоюза. Китай в 2015 г. снизил объем производства на 2,3%, Россия — на 1,1%. В декабре показатели этих стран снизились на 5,3 и 3,3% соответственно. Как отмечают зарубежные исследователи, после 2014 г. Россия и Украина развивают металлургическую промышленность по различным векторам: Россия стремится к рекомбинации самодостаточного рынка в рамках Евразийского экономического союза, а Украина исследует возможности углубленной и всеобъемлющей зоны свободной торговли с ЕС [19. C. 62].

C. 62].

Согласно данным аналитического агентства MEPS International ltd, спрос и цены на металл снижаются, в том числе в странах BRICS (Бразилия, Россия, Индия, Китай, Южно-Африканская Республика). Такая ситуация фактически замыкает круг перепроизводства в металлургической отрасли, поскольку спад показателей приобретает общемировой мас-штаб3. Согласно данным консалтинговой фирмы Deloitte Touche Tohmatsu Limited, ситуация осложняется еще одним фактором — попыткой адаптации к падающим ценам предприятий, занятых в горнодобывающей сфере. Качество руды снижается, финансирование добывающей отрасли крайне недостаточно. В таких условиях добывающим компаниям приходится сталкиваться с необходимостью внедрения инноваций и противостоять росту рисков.

Впрочем, сложившаяся кризисная ситуация в металлургии, несмотря на свои особенности, исторически не нова. Согласно статистическим данным All Commodity Price Index, которые вот уже на протяжении полутора веков собира-

3 Новости Forex Club. URL: www.fxclub.org.

URL: www.fxclub.org.

Место в 2015 г. Страна Производство в 2014 г., млн т Производство в 2015 г., млн т Изменение, % Доля в мировом производстве, % Экспорт стальной продукции, % от производства 2015 г.

1 Китай 822,8 803,8 -2,30 49,53 11,6

2 Япония 110,7 105,2 -5,00 6,48 39,3

3 Индия 87,3 89,6 2,60 5,52 11,6

4 США 88,2 78,9 -10,50 4,86 15,1

5 Республика Корея 71,5 69,7 -2,60 4,29 45,8

6 Россия 70,5 69,4 -1,10 4,38 39,5

7 Германия 42,9 42,7 -0,60 2,63 58,0

8 Бразилия 33,9 33,2 -1,90 2,05 29,4

9 Турция 34 31,5 -7,40 1,94 50,8

10 Украина 27,2 22,9 -15,60 1,41 93,7

Составлено по: Производство стали в странах мира — рейтинг 2016 / РИА Рейтинг. URL: http://riarating.

URL: http://riarating.

ru/infografika/20160412/630017058.html. %

Рис. 1. Снижение объемов производства стали в 2015 r.

Составлено по: Новости Forex Club. URL: www.fxclub.org; Производство стали в странах мира -рейтинг 2016 / РИА Рейтинг. URL: http://riarating.ru/infografika/20160412/630017058.html.

□ Производство концентрата железорудного ®

□ Экспорт руды и концентратов железных 0 Рис. 2. Производство и экспорт концентрата железорудного, млн т 7

Составлено по: Российский статистический ежегодник. 2010: стат. сб. / Росстат. М., 2010. С. 38; Российский статистический ежегодник. 2016: стат. сб. / Росстат. М., 2016. С. 353; Промышленное производство в России. 2016: стат. сб. / Росстат. М., 2016. С. 164.

/ Росстат. М., 2016. С. 164.

Рис. 3. Динамика добычи железной руды в Российской Федерации, млн т

Составлено по: Российский статистический ежегодник. 2016. С. 353; О промышленном производстве в январе-ноябре 2016 г. / Федеральная служба государственной статистики. URL: www.gks.ru/bgd/free/ B09_03/IssWWW.exe/Stg/d01/255.htm.

ет издание The Economist, современные тенденции напоминают уже прошедшие циклы. Единственным отличием актуального кризиса является его более мощная динамика спада производства. Сырьевые циклы отстают друг от друга на три десятилетия: подъем длится десять лет, падение показателей — пять лет. Резкий обвал производства переходил в плавное снижение еще на протяжении 15 лет. Если тот цикл, который переживает металлургия в настоящее время, повторит средний исторический, то его завершение следует ожидать не ранее 2030 г.

Главной причиной падения уровня спроса на металл во всем мире стало сокращение темпов роста экономики Китая. Потребители этой страны являются самым крупными партнерами металлургических компаний. Замедление роста экономики КНР привело к снижению спроса впервые за 25 лет, перепроизводство разгрузило предприятия, а цены на металл рухнули. Сокращение объемов выплавки нерафинированной стали в стране составило 2,3%, при том что с 1990 г. наблюдался их двенадцатикратный рост. В 2015 г. в КНР было произведено 803,8 млн т продукции1. Тем не менее китайские производители, с целью компенсировать убытки от падения цен, решили нарастить объемы экспорта сталелитейной продукции, что привело к еще большему обвалу стоимости. Темпы же снижения производства оказались недостаточными для стабилизации рынка. За 2015 г. китайцы поставили на экспорт больше стали, чем произвела любая страна мира. По данным компании Mysteel, основным потребителем китайской стали оказались азиатские государства — 30% экспорта, еще 10% поставлялось в ближневосточные регионы. Импортеры дешевой китайской стали попытались принять меры заградительного характера с целью защиты своих производителей, в том числе путем повышения ставок пошлин на ввоз металла. В частности, США уже заблокировали поставки 30 видов стали из Китая.

Импортеры дешевой китайской стали попытались принять меры заградительного характера с целью защиты своих производителей, в том числе путем повышения ставок пошлин на ввоз металла. В частности, США уже заблокировали поставки 30 видов стали из Китая.

Однако не наращивание китайских поставок стало причиной избытка предложения в Европе. Доля потребления металла китайского производства в европейских странах невелика. По информации Ассоциации производителей стали Eurofer, экспорт китайского металла в ЕС составил в 2015 г. всего 6,3 млн т продукции без учета трубопроката. В то же время уровень годового спроса в Европе достигает 150 млн т. У Европы есть соб-

1 Новости Forex Club. URL: www.fxclub.org.

ственные, внутренние проблемы, которые не могли не отразиться негативно на состоянии отрасли. При этом сложилась парадоксальная ситуация — в проблемах своей металлургии владельцы европейских предприятий обвинили именно китайцев. На самом же деле, по оценкам экспертов, проблема европейской металлургии заключается в ее низкой конкурентоспособности. Отрасль излишне зарегулирована национальными правительствами и Европейской комиссией.

На самом же деле, по оценкам экспертов, проблема европейской металлургии заключается в ее низкой конкурентоспособности. Отрасль излишне зарегулирована национальными правительствами и Европейской комиссией.

Производство стали в мире в 2016 г. выросло на 0,8% по сравнению с 2015 г. и составило 1,63 млрд т, сообщает Всемирная организация производителей стали2. Ведущий производитель стали в мире — Китай — за год увеличил показатель на 1,2% — до 808,4 млн т. Второе место занимает Япония — 104,8 млн т (-0,3%). Тройку лидеров замыкает Индия — 95,6 млн т (+7,4%). В России показатель по итогам 2016 г. увеличился на 0,3%, составив 69,6 млн т3. Украина за год увеличила производство стали на 5,5% -до 24,2 млн т.

2 Мировое производство стали в 2016 г. / Информационное агентство RNS. URL: https:// rns.online/industry/Proizvodstvo-stali-v-mire-v-2016-godu-uvelichilos-na-08—do-163-trln-tonn-2017-01-25/.

3 Россия в цифрах. 2017: крат. стат. сб. / Росстат.

M., 2017. С. 232.

РОССИЙСКИЕ ТЕНДЕНЦИИ И ПРОБЛЕМЫ СОСТОЯНИЯ И РАЗВИТИЯ МЕТАЛЛУРГИИ