Виды коммерческих банков РФ: понятие, классификация, функции

Российские банки выполняют разные типы операций и сделок в зависимости от вида кредитно-финансового учреждения. Для коммерческих организаций главная цель — получение дохода от своей работы, как и для любого другого направления бизнеса. Какие виды коммерческих банков бывают и на чем они зарабатывают, разобрался Бробанк.

Описание понятия

Коммерческие банки — это финансовые организации, которые проводят операции с наличными и безналичными деньгами, ценными бумагами, драгметаллами и камнями, другими ценностями. А также они оказывают услуги населению и государственным учреждениям на возмездной основе, то есть за оплату. Коммерческий банк руководствуется в деятельности такими принципами:

- работает для получения прибыли;

- получил от государства и центрального банка страны лицензию на проведение операций, сделок и работу в этом виде услуг;

- обладает правом привлекать средства населения и юрлиц на депозитных счетах и размещать их по своему усмотрению исходя из законодательства и для извлечения прибыли;

- не вправе осуществлять торговлю, страхование и производственную деятельность.

Особенности банковской деятельности

Коммерческие банки работают по другим правилам и принципам, чем производственное или торговое предприятие. Их отличительные характеристики такие:

- В ресурсах банка большую долю занимает привлеченный капитал, что приводит к высокой ответственности перед инвесторами, кредиторами и вкладчиками.

- Сильная зависимость от политической, социальной и экономической стратегии государства, которая влияет на ситуацию, происходящую на финансовом рынке.

- Работа с крупным, средним, мелким бизнесом и физическими лицами, которые преследуют разные цели. Умение выбрать свое направление и целевой сегмент или лавировать и выбрать стратегию универсального коммерческого банка.

- Специфика банковских продуктов — их нематериальность. Поэтому в реализации услуг задействовано большое количество подразделений и участников, которые нацелены на продажу и извлечение прибыли.

Виды банков

Банки в любой стране делятся на два типа:

- Центральные. Учреждены государством, занимаются эмиссией национальной валюты и страны и выполняют регулирующие и надзорные функции за деятельностью остальных кредитно-финансовых учреждений.

- Коммерческие. Все остальные банки, которые могут быть с долей участия государства или полностью коммерческие. Они действуют в рамках правового поля страны и подчиняются Центробанку.

По местоположению банки в РФ бывают:

- местные;

- федеральные;

- республиканские.

По направлению и сферам деятельности коммерческие банки работают с промышленными предприятиями, торговыми компаниями и сельскохозяйственным бизнесом.

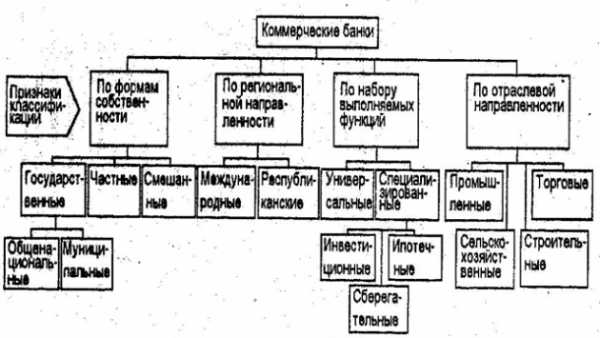

Классификация коммерческих банков

В зависимости от того, кто владеет капиталом банковской организации, проводят такую классификацию:

- Государственные. К ним относятся как Центробанки страны, так и коммерческие банки с главным учредителем в лице государства.

- Акционерные общества. Самая большая группа банков представлена АО. Они бывают открытого и закрытого типа. Акции в зависимости от этого могут продаваться всем желающим компаниям и организациям или только закрытому, ограниченному числу лиц.

- Кооперативные, уставной фонд которых формируется за счет продажи паев.

- Муниципальные. Создаваемые на средства и/или для нужд определенного муниципалитета, города, отдельного населенного пункта.

- Смешанные банки. Учредителями подобных организаций могут компании разных форм собственности. Тоже один из самых распространенных видов.

- Совместные — это учреждения с участием иностранных инвесторов или международного бизнеса.

Классификация по направлению бизнеса и виду обслуживания

Коммерческие банки России по направлению бизнеса и типу обслуживания делятся на:

- Универсальные. Работают со всеми видами бизнеса и физическими лицами. Предоставляют весь возможный перечень банковских услуг.

- Инвестиционные. Основное направление деятельности — работа с ценными бумагами, фондами, инвестициями. Такие банки не проводят кредитование населения и не принимают деньги во вклады. Основная цель помочь промышленным предприятиям и крупному бизнесу в основном капитале. Помогают в выпуске акций, облигаций компаниям и зарабатывают на работе с этими бумагами.

- Ипотечные. Основной вид деятельности таких банков направлен на кредитование для приобретение жилья в новостройках или на вторичном рынке, а также под нужды бизнеса. Работают с физическими и юридическими лицами, но могут специализироваться под одно из направлений.

- Сберегательные. Предлагают населению и бизнесменам самые заманчивые условия по накоплению и сбережению капитала. А привлеченные средства отдают под кредитование частных лиц и коммерческих структур.

- Специализированные. Выбирают в своей деятельности одно или два основных направления, например, кредитное и сберегательное.

Иногда можно встретить такую классификацию:

- ритейловый банк — направлен на сделки с розничным бизнесом;

- кэптивный — дочернее подразделение крупного банка, главное направление которого обслуживание задач головного учреждения.

В РФ не так много банков, которые придерживаются как-то четкого вида, гораздо чаще коммерческие структуры развивают несколько направлений одновременно или обслуживают смежные.

Основные функции

Главные функции коммерческих банков складываются из целей деятельности. В ходе истории они претерпевали трансформацию, появлялись новые, исчезали неактуальные:

- Первой функцией банков было хранение денег, за что клиенты платили вознаграждение. Теперь же кредитно-финансовые учреждения платят клиентам проценты, за то, что те размещают свой капитал на вкладе.

- Проведение записей по лицевым счетам через систему корреспондентских счетов. Осуществление безналичных платежей через изменение записей по балансовым и расчетным счетам клиентов.

- Кредитование. При выдаче заемных средств банк выступает в роли мультипликатора, искусственно создавая объем дополнительной денежной массы без ее реальной эмиссии. То есть денег у населения или юридических компаний становится «больше», а количество наличности остается прежним.

Операции и сделки

Из содержания функций вытекают основные виды операций и сделок, которые проводят банки для формирования собственной прибыли:

- привлечение капитала от физических и юридических лиц на депозиты;

- выдача займов;

- сделки между держателями счетов в национальной и иностранной валюте;

- открытие, сопровождение и обслуживание счетов населения и бизнесменов;

- инкассирование денежной наличности;

- услуги по расчетам и кассовым операциям;

- сделки с инвалютой в наличном и безналичном выражении;

- работа с ценными бумагами и драгметаллами;

- аренда сейфовых ячеек;

- депозитарные услуги;

- лизинговые услуги;

- трастовые сделки;

- консультирование и информационное сопровождение физических и юридических лиц.

Из чего формируют банковские доходы и расходы

Самый очевидный вариант расчета прибыли банка — посчитать разницу между процентами по вкладам и ставкой по выдаваемым кредитам. На самом деле, доходы делятся на две большие группы — процентные и непроцентные:

- Процентная прибыль включают доходы по кредитам, операциям с ценными бумагами, платежи за расчетно-кассовое обслуживание физических и юридических лиц.

- Непроцентные формируются от операций с инвалютой, ценными бумагами, аренды сейфовых ячеек, выдачи банковских гарантий, долевого участия в деятельности компаний и других видов деятельности.

Операции любой кредитно-финансовой организации делятся на:

- Активные. Они позволяют создавать новые ресурсы, которые можно будет направить на кредитование.

- Пассивные — формируют собственный капитал финансовой организации. Они происходят за счет собственных средств пущенных в оборот.

Основные статьи расходов в деятельности банков:

- задолженности перед клиентами-вкладчиками;

- комиссии по депозитам;

- налоги и сборы;

- расходы на основную деятельность, продвижение и развитие;

- начисления дивидендов, бонусов процентов держателям акций;

- формирование резервов и фондов по возможным рискам.

У банковской организации должно быть достаточный объем собственных средств на обеспечение текущих нужд. Когда учреждение систематически «влезает» в долг к своим вкладчикам, то это увеличивает внутренний заем и может привести к банкротству.

В статьях Бробанка рассказывается не только про виды банков, но и про системообразующие банки, что входит в это понятие и какие преимущества дает клиентам. А также на портале можно узнать из-за чего происходят отзывы лицензии и как не стать заложником ситуации.

brobank.ru

Классификация и виды коммерческих банков в России

Современный коммерческий банк выступает как самостоятельный хозяйствующий субъект, имеющий статус юридического лица. На основе лицензии, полученной от центрального банка, он осуществляет посредническую деятельность в реализации специфических продуктов — кредита, ценных бумаг и валюты — и имеет своей основной целью (в отличие от центрального банка) получение прибыли.

Коммерческие банки являются вторым звеном кредитной системы. В зависимости от сферы деятельности они подразделяются на специализированные коммерческие банки (или просто специализированные банки), которые осуществляют одну или две банковские операции или обслуживают определенную категорию клиентов, и универсальные коммерческие банки (известные как коммерческие банки), которые имеют исключительное право осуществлять следующие банковские операции: привлечение во вклады средств юридических и физических лиц; размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц. Однако этим деятельность коммерческого банка не ограничивается. Он проводит операции с ценным и бумагами и валютой, оказывает различные консалтинговые услуги экономического характера, выполняет разнообразные финансовые услуги.

Классификация банков по характеру экономической деятельности

По характеру экономической деятельности банки делятся на эмиссионные, коммерческие, специализированные банковские учреждения. Эмиссионный банк осуществляет выпуск денежных знаков, банкнот, является центром и регулятором банковской системы. Чаще всего в роли эмиссионного банка выступает центральный банк страны. Такой банк занимает особое положение в экономике, так как по существу является «банком банков».

Коммерческие банки представляют собой кредитные организации, которые осуществляют кредитно-расчетное обслуживание промышленных, торговых и других предприятий и организаций, а также населения. Свои денежные ресурсы они привлекают в виде вкладов, полученных кредитов, выпуска ценных бумаг.

Специализированные банковские учреждения могут заниматься кредитованием. какого-либо определенного вида деятельности, например внешнеэкономической К ним можно отнести ипотечные, инвестиционные, сберегательные, отраслевые и прочие банки.

Классификация банков по форме собственности

По форме собственности банки делятся на государственные, кооперативные, акционерные, муниципальные, смешанные, совместные. Государственные банки — это коммерческие банки, капитал которых принадлежит государству. Они обеспечивают проведение политики государства в области кредитования хозяйства, оказывают влияние на инвестиционные , посреднические и расчетные операции, а через них — и на экономическое состояние клиентуры, обслуживают важнейшие отрасли хозяйства, определяющие положение страны в системе международных экономических отношений, кредитование которых недостаточно выгодно частному капиталу. В настоящее время такие банки встречаются достаточно редко.

Кооперативные (паевые) банки — это банки, капитал которых формируется за счет реализации паев. Как правило, они небольшие по размерам и поэтому встречаются в банковской практике довольно редко.

Акционерные банки — самая распространенная форма собственности банков на данный момент. Их собственный капитал формируется за счет продажи акций. Акционерные коммерческие банки подразделяются на отрытые акционерные общества, когда происходит открытая продажа акций всем желающим, и закрытые акционерные общества, акции которых распределяются только среди его учредителей или иного заранее определенного круга лиц. Акционерная форма собственности прогрессивна, так как дает возмож¬ность расширения капитала банка посредством дополнительного привлечения денежных средств за счет выпуска акций и соответствующего увеличения собственного капитала.

Муниципальные банки формируются за счет муниципальной (городской) собственности или находятся в управлении города. Основная их задача — обеспечение потребностей города в банковских услугах. Смешанные банки — это банки, собственный капитал которых объединяет разные формы собственности, например акционерные банки с участием государственной собственности.

Совместные банки, или банки с участием иностранного капитала, — это банки, уставный капитал которых принадлежит иностранным участникам или филиалам банков других стран.

Другие классификации банков

По срокам выдаваемых кредитов банки делятся на долгосрочного кредитования, например ипотечные, которые выдают кредиты на срок свыше пяти лет, и банки краткосрочного кредита, выдающие кредиты на срок до трех лет (это, как правило, универсальные коммерческие банки).

По хозяйственному признаку банки делятся на промышленные банки (обслуживают промышленность), торговые банки (обслуживают торговлю), сельскохозяйственные банки (обслуживают сельское хозяйство).

По территории: местные, или региональные, банки, федеральные, республиканские и международные банки.

По размеру: крупные, средние и мелкие банки. Причем критерии такого деления имеют страновые различия.

По наличию филиальной сети: банки с филиалами и банки без филиалов.

В настоящее время наибольшее распространение (значение) получили универсальные коммерческие банки. В силу своей меньшей рискованности (в результате диверсификации риска) они более устойчивы и надежны, а в силу выполнения большого количества операций находят больший спрос у клиентов.

banki-uchebnik.ru

Функции и классификация коммерческих банков

Несмотря на появление многих других видов финансовых институтов, коммерческие банки остаются основным институтом рыночной экономики, обеспечивающим ее денежными средствами, осуществляющим кредитование хозяйственных предприятий, населения, органов государственного управления.

Из всех финансовых институтов (страховые компании, финансовые компании, инвестиционные фонды различного типа, небанковские кредитные учреждения и др.) банки являются самыми многофункциональными, поэтому их роль в развитии экономики, социальной сферы гораздо выше, чем других финансовых учреждений рыночного характера. Со времени возникновения банков многократно возрос объем их операций и увеличилось разнообразие финансовых услуг, предоставляемых ими клиентам. Коммерческие банки — основные участники и операторы большинства сегментов финансового рынка: кредитного, валютного, рынка ценных бумаг, рынка золота и др., выполняющие на них многочисленные услуги для корпораций, населения, других финансовых институтов, органов государственного управления. Масштабы их операций па финансовом рынке во многих странах сопоставимы с объемом ВВП этих стран и количественно часто характеризуются методом сравнения с годовым объемом ВВП (например, доля банковских депозитов физических лиц и ВВП, объем кредиторской задолженности заемщиков и ВВП и т.п.).

Коммерческие банки являются агентами денежного обращения, через которые центральные банки осуществляют регулирование денежного обращения в соответствии с проводимой ими денежно-кредитной политикой. Во многих странах они также являются агентами валютного контроля, осуществляя валютные операции строго в соответствии с действующим законодательством и требованиями органов валютного контроля.

Функции коммерческих банков. В современной экономике и социальной сфере основными функциями коммерческих банков являются следующие.

1. Эмиссионная функция — реализация депозитной эмиссии кредитных денег.

Эта функция проистекает из депозитных и кредитных операций банков, в результате которых выпускаются в оборот кредитные деньги и другие платежные средства обращения (безналичные деньги, векселя, чеки, пластиковые карты). Эмиссия денежной массы коммерческими банками в результате их кредитных операций требует особого контроля и регулирования денежной массы со стороны центрального банка путем использования комплекса инструментов денежно-кредитной политики.

2. Аккумулирование (мобилизация) временно свободных денежных средств и превращение их в денежный капитал.

Коммерческие банки как финансовые посредники аккумулируют временно свободные денежные средства населения, опосредованно выполняя ряд социальных функций, давая возможность накопить населению необходимые суммы на образование, лечение, отдых, приобретение товаров и т.п. Открывая расчетные счета хозяйствующим субъектам и другим юридическим лицам, банки аккумулируют деньги владельцев расчетных счетов. Б результате формирования уставного капитала, привлечения средств населения во вклады, заимствований на финансовом рынке повышается способность аккумулирования банками денежных ресурсов, что расширяет их возможности для реализации других функций. Современная крупная экономика не может обойтись без крупных денежных аккумуляторов, так как потребности хозяйствующих субъектов в финансировании зачастую исчисляются многими миллиардами денежных единиц.

Другой стороной аккумулирования денежных ресурсов является концентрация финансовых ресурсов в банках, которая осуществляется в процессе роста банков, захвата новых рынков банковских услуг, слияний и поглощений банковских учреждений. Для современной экономики процесс концентрации капитала необходим, поскольку открывает возможности для финансирования крупных и крупнейших проектов, а также государственных бюджетов. Концентрация финансовых ресурсов в ряде банков в то же время делает аккумулированные денежные ресурсы реальным инструментом финансово-экономической и политической власти.

3. Размещение аккумулированных средств — кредитная и инвестиционная функции.

Банки как крупнейшие аккумуляторы денежных средств осуществляют кредитование, прямые вложения в основной капитал предприятий, а также портфельные инвестиции (в ценные бумаги), преобразуя тем самым временно свободные денежные средства населения и корпораций в инвестиционные ресурсы.

В результате выполнения этой функции банки финансируют предприятия, население и государственные органы на возвратной основе, перераспределяя денежные средства от их владельцев тем, кто нуждается в дополнительных денежных ресурсах, т.е. с помощью банковского кредита расширяется финансовая основа экономики. Кроме того, кредитуя селективно, банки повышают эффективность экономики и ускоряют ПТП, так как стараются выдавать кредиты в первую очередь высокоэффективным отраслям, и наоборот, ограничивают в получении кредита малоэффективные виды бизнеса.

4. Осуществление расчетов и платежей в экономике,

Эта функция проистекает из того, что безналичные деньги не могут существовать вне банковской системы. Поэтому осуществление расчетов между клиентами банков — их важнейшая функция. Чем лучше банки реализуют эту функцию, тем быстрее в народном хозяйстве осуществляется экономический оборот, повышается эффективность экономики в целом. От деятельности коммерческих банков зависит скорость, бесперебойность, законность проведения расчетов, правильность оформления платежных документов. Эффективное функционирование системы расчетов базируется на постоянном совершенствовании технологии расчетных операций, проведении их в реальном масштабе времени.

5. Функция перелива (перераспределения) денежных ресурсов между предприятиями, государственными органами, населением, отраслями и регионами.

Наряду с системой государственных финансов коммерческие банки также реализуют эту функцию путем совокупного осуществления предыдущих функций (аккумулирования денежных ресурсов, кредитования, расчетно-платежной и др.). Именно эта функция имеет большое макроэкономическое значение и способствует экономическому росту в целом и развитию отдельных отраслей и регионов.

6. Информационно-аналитическая функция (предоставление клиентам информационных и консалтинговых услуг).

Располагая большими информационными возможностями, банки постоянно отслеживают экономическую ситуацию и имеют возможность давать консультации по широкому кругу проблем экономического и финансового характера. Будучи главными участниками и операторами финансовых рынков, банки обладают информацией об их состоянии, что дает им возможность консультировать своих клиентов по тактике и стратегии поведения на этих рынках, управлять активами своих клиентов и проводить операции в соответствии с целями клиентов.

Классификация коммерческих банков. В различных странах банки в соответствии с принятым законодательством могут быть универсальными и специализированными, т,е. многофункциональность банков может ограничиваться, и конкретные банки не могут осуществлять весь спектр банковских операций. В странах, где действует концепция специализированной банковской системы, спектр выполняемых операций и услуг ограничивается законодательно. Так, в США длительное время (с 1933 г, до начала 2000-х гг.) действовала специализированная банковская система, по которой банки подразделялись на две группы: коммерческие, выполнявшие в основном расчетные операции и кредитование предприятий и населения, и инвестиционные, осуществлявшие операции на фондовом рынке, в том числе по заданию клиентов и за их средства. С точки зрения наличия или отсутствия такого ограничения, все банки делятся соответственно на универсальные, которые могут проводить все операции на финансовом рынке, и специализированные, которые (в соответствии с лицензией) могут осуществлять операции только на определенном сегменте финансового рынка или определенный ограниченный перечень операций.

В зависимости от того, какой вид из выше указанных банков составляет основу национальной банковской системы, выделяют универсальные и специализированные банковские системы. Развитие национальной банковской системы в направлении универсальной или специализированной определяется прежде всего развитием и сформировавшимися особенностями финансовой системы страны в целом и ее финансового рынка в частности.

Однако в составе универсальных банковских систем также могут существовать специализированные банки. В большинстве стран национальные банковские системы являются универсальными, но при этом ряд банков самостоятельно выбирает свою специализацию. Так, во многих странах имеются сберегательные банки, которые специализируются на обслуживании населения (физических лиц). При этом их основной ресурсной базой являются вклады физических лиц. К ним примыкают так называемые ритейловые (розничные) банки, у которых основу клиентской базы составляют физические лица, Ритейловые и сберегательные банки широко занимаются кредитованием населения, предприятий малого и среднего бизнеса. Эти банки являются мпогофилиальными.

В силу специфики ипотечного жилищного кредита во многих странах имеется ряд банков, которые специализируются на ипотечном кредитовании жилой недвижимости. Такие банки называются ипотечными.

Для обслуживания клиентов на финансовом рынке, в частности фондовом, во многих странах действуют специализированные инвестиционные банки, а также трастовые банки, специализирующиеся на доверительном управлении капиталом и имуществом физических и юридических лиц.

В Российской Федерации банковская система не является специализированной, формально все коммерческие банки являются универсальными. Однако спектр операций отдельных банков может быть ограничен перечнем операций, указанных в лицензии Банка России. Так, далеко не все российские коммерческие банки могут осуществлять операции с иностранной валютой, проводить операции на внутреннем и внешнем валютных рынках.

Кроме того, для операций на рынке ценных бумаг в качестве профессиональных участников рынка (брокеров, дилеров, управляющих компаний, депозитариев и т.п.) российские банки отдельно лицензировались Федеральной службой по финансовым рынкам (ФСФР). В связи с упразднением ФСФР с 1 сентября 2013 г. и передачей ее функций Банку России лицензирование коммерческих банков в качестве профессиональных участников рынка ценных бумаг осуществляется Банком России.

Специализация банков, спектр выполняемых операций и услуг зависят от крупности банка и потребностей его клиентов. Чем крупнее банк, тем больше у него возможностей осуществлять максимальный круг банковских операций и услуг. Мелкие и средние банки в большей степени специализированы и выполняют в первую очередь расчетно-кассовые и кредитные операции.

Классификация коммерческих банков может быть проведена по достаточно большому количеству разнообразных признаков.

При группировке по характеру собственности выделяются банки: государственные, акционерные, кооперативные, смешанные, с участием иностранного капитала.

Но территориальному признаку банки подразделяются: на транснациональные (международные), национальные, межрегиональные, региональные, местные (муниципальные).

По отраслевой ориентации выделяют банки: промышленные, сельскохозяйственные, торговые, строительные, экспортно-импортные.

По наличию филиалов банки подразделяются: на многофилиальные и бес-филиальные.

По масштабам деятельности выделяются: крупные системообразующие банки, мелкие и средние банки.

В зависимости от количества обслуживаемых сфер, отраслей экономики и спектра выполняемых операций выделяют банки: моноотраслевые и многоотраслевые, универсальные, специализированные, инвестиционные, кредитные, сберегательные, трастовые и др.

Специализация, масштабы деятельности, обслуживаемые сферы экономики часто отражаются в названиях банков: «универсальный», «сберегательный», «промышленный», «экспортно-импортый», «кредитный», «индустриальный» и т.п.

В Российской Федерации банки могут создаваться на основе любой формы собственности. Однако на практике так сложилось, что почти все кредитные организации, лицензируемые Банком России, образованы в следующих хозяйственно-правовых формах:

• акционерный банк;

• паевой банк (общество с ограниченной ответственностью).

При этом акционерные банки могут создаваться как в форме открытого акционерного общества (ОАО), так и в форме закрытого акционерного общества (ЗАО).

psyera.ru

Классификация коммерческих банков

По форме собственности | По сфере деятельности | По территории деятельности |

|

|

Специализированные банки либо обслуживают определенную отрасль, сферу хозяйствования, группу клиентов, либо выполняют небольшое число операций. Например, инновационные банки финансируют научно-технические разработки.

Коммерческие банки можно классифицировать как по форме собственности, сфере деятельности, так и по территориальному признаку (см. табл. 14.3.1.).

Основные операции коммерческих банков можно классифицировать следующим образом (см. рис. 14.3.2.).

Рис. 14.3.2. Основные операции коммерческих банков.

Особое место в современной рыночной экономике занимает парабанковская система, которая представлена совокупностью специализированных кредитно-финансовых институтов. К ней относятся пенсионные фонды, страховые компании, взаимные фонды, инвестиционные банки, ипотечные банки, кооперативные банки, ссудно-сберегательные ассоциации, лизинговые компании и т. п. Эти институты, аккумулируя громадные денежные ресурсы, активно участвуют в процессах накопления и эффективного размещения капитала.

Согласно Банковскому кодексу, они имеют право осуществлять отдельные банковские операции и виды деятельности. Вместе с тем закон не разрешает данным организациям привлекать денежные средства физических и юридических лиц на депозиты, предоставлять привлеченные средства от своего имени и за свой счет в кредит, открывать и вести банковские счета физических и юридических лиц. В настоящее время этот уровень денежно-кредитной системы в республике развит крайне слабо и практически не выполняет роли финансового посредника. В перспективе ожидается расширение сети специализированных кредитно-финансовых организаций.

Банковский сектор Беларуси должен совершенствоваться. Основная стратегическая цель – укрепление устойчивости банковской системы, приближение ее параметров к европейскому уровню, интеграция банковского сектора Беларуси в региональную и мировую банковские системы. Это требует решить следующие задачи:

создать эффективную институциональную и функциональную структуру банковской системы;

увеличить ресурсную базу банков;

оптимизировать структуру активов и пассивов банков;

расширить состав и качество банковских услуг, приблизив их к уровню развития европейских банков;

повысить капитализацию банков и увеличить их уставные фонды;

создать действенный механизм аккумулирования денежных средств населения и предприятий и др.

Пенсионные фонды аккумулируют средства, предназначенные для пенсионного обеспечения, которые отчисляются предпринимателями и наемными работниками. Избыток накопленных средств над пенсионными выплатами вкладывается в государственные облигации и акции надежных компаний. Инвестиции пенсионных фондов, как правило, долговременные, ибо деньги в них накапливаются десятилетиями.

Страховые компании являются важнейшими из небанковских кредитных учреждений. Их денежные средства формируются за счет взносов за страхование жизни, имущества; выплат на медицинское страхование и т. д. Компании используют их для покупки ценных бумаг корпораций, государственных облигаций, предоставляя тем самым долгосрочные кредиты.

Кредитные союзы представляют собой кооперативы, организованные группой частных лиц, профсоюзами, религиозными организациями и т.д. Их капитал формируется путем продажи особого рода акций, по которым выплачивается процент. Привлеченные средства используются для предоставления краткосрочных потребительских и индивидуальных ссуд своим членам.

Инвестиционные банки специализируются на аккумуляции денежных средств на длительные сроки и предоставлении долгосрочных ссуд.

Ипотечные банки осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества. Они кредитуют строительство (недвижимость).

Кооперативные банки обслуживают кооперативы, выдавая им ссуды главным образом под залог имущества.

Сберегательные учреждения представлены взаимно-сберегательными банками, ссудно-сберегательными ассоциациями и кредитными союзами. Взаимно-сберегательные банки привлекают мелкие вклады на срок. Аккумулированные средства в основном используются для предоставления ссуд под залог жилых строений, покупки государственных ценных бумаг, муниципальных облигаций. Ссудно-сберегательные ассоциации привлекают средства путем открытия сберегательных счетов и используют их для предоставления целевых кредитов под залог недвижимости, покупки ценных бумаг.

Лизинговые компании, которые предоставляют в долгосрочную аренду технические средства; сложное оборудование, суда, самолеты и т.д. Этот способ финансирования инвестиций имеет сходство с кредитом, предоставляемым на покупку оборудования.

Так, суммарные активы всех этих специализированных кредитно-финансовых учреждений США почти вдвое превышают активы коммерческих банков.

Роль банков и парабанковской системы в экономике определяется тем, что они обеспечивают рыночную экономику деньгами, а также системой каналов оперативного перечисления денег на основе широкого использования электронно-вычислительных средств.

studfiles.net

15. Понятие и виды коммерческих банков. Основания классификации коммерческих банков

Коммерческий банк – это юридическое лицо, которое на основании лицензии Центробанка имеет исключительное право осуществлять банковские операции.

Признаки коммерческого банка :

1) является юридическим лицом, деятельность которого направлена на извлечение прибыли;

2) создается в форме хозяйственного общества – в форме акционерного общества, общества с ограниченной ответственностью, общества с дополнительной ответственностью, дочернего или зависимого общества;

3) является организацией, созданной для осуществления банковских операций;

4) действует на основании лицензии, выдаваемой ЦБ РФ;

5) обладает специальной компетенцией, т. е. может извлекать прибыль путем совершения определенных операций.

Коммерческий банк имеет фирменное (полное официальное) наименование на русском языке, может иметь наименование на другом языке народов РФ, сокращенное наименование и наименование на иностранном языке. Фирменное наименование коммерческого банка должно содержать указание на характер деятельности этого юридического лица посредством использования слов «банк», а также указание на его организационно-правовую форму.

Коммерческие банки различаются:

1) по видам совершаемых операций:

– универсальные;

– специализированные – сберегательные, инвестиционные, ипотечные банки;

2) по территории деятельности:

– федеральные;

– республиканские;

– региональные;

3) по обслуживанию различных отраслей экономики;

4) смешанные варианты банков.

Особое место занимают сберегательные банки – как правило, это государственные кредитные учреждения. Они привлекают мелкие сбережения и доходы, которые без помощи кредитной системы не могут функционировать как капитал. Существуют разные типы сберегательных учреждений :

– сберегательные банки и кассы;

– взаимно-сберегательные банки;

– доверительно-сберегательные банки, кредитные кооперативы.

В России среди сберегательных учреждений доминирует Сбербанк РФ.

В современной кредитной системе в ряде стран инвестиционные банки получили большое развитие. Основная задача инвестиционных банков – это мобилизация долгосрочного ссудного капитала и предоставление его заемщикам посредством выпуска и размещения акций, облигаций и других видов заемных обязательств. Существует два типа инвестиционных банков :

1) банки, занимающиеся торговлей и размещением ценных бумаг;

2) банки, занимающиеся долгосрочным кредитованием. Этот тип банка характерен для стран Западной Европы и развивающихся государств.

Ипотечные банки занимаются выдачей ссуд под залог недвижимости. Они осуществляют кредитование:

1) под залог – предмет залога остается в собственности получателя кредита;

2) под заклад – право собственности на имущество на время представления кредита переходит к кредитору.

Виды деятельности , которыми могут заниматься ипотечные банки наряду с основной, включают:

– вложение средств в ценные бумаги;

– выдачу ссуд под залог ценных бумаг;

– некоторые финансовые услуги.

Национальные банки, предназначенные для кредитования определенных, относительно узких сфер экономики, например, внешней торговли, называют специализированными банками .

studfiles.net

Виды коммерческих банков

Статья предоставлена специалистами сервиса Автор24

Автор24 — это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

Замечание 1

Коммерческие банки представляют второй уровень банковской системы. Они выполняют множество банковских операций и имеют довольно расширенную классификацию.

Рассмотрим классификацию коммерческих банков по классификационным признакам.

Классификация по характеру экономической деятельности

- Эмиссионные. Главной целью таких банков является выпуск денежных знаков. Главным эмиссионным банков страны выступает Центральный банк. Только он имеет полное монопольное право на осуществление данного вида эмиссии.

- Коммерческие. Это такие кредитные организации, задачей которых является осуществление расчетно-кассового обслуживания. В круг клиентов таких банков попадают физические лица, юридические, а так же другие кредитные организации.

- Специализированные. Такие банки ориентированы на осуществление кредитных операций для определенного вида деятельности (например: машиностроение, сельское хозяйство и т.д.).

Классификация по срокам выдаваемых кредитов

- Краткосрочного кредитования. Обычно такие банки предоставляют кредиты на срок до 3 лет.

- Долгосрочного кредитования. Сроки выдаваемых кредитов в таких банках обычно превышают 3 года.

Классификация по хозяйственному признаку

- Промышленные. Такие коммерческие банки обслуживают отрасль промышленности.

- Торговые. Банки ориентируются на обслуживании отрасли торговли.

- Сельскохозяйственные. Обслуживают сельское хозяйство.

Классификация по территории функционирования

- Местные.

- Федеральные.

- Международные.

- Республиканские.

Классификация банков по размеру

- Мелкие.

- Крупные.

- Средние.

Классификация по объему и видам операций

- Универсальные. Такие коммерческие банки осуществляют весь спектр банковских операций, а так же осуществляют обслуживание всех видов клиентов.

- Специализированные. Банки ориентированы на осуществлении нескольких видов операций (обычно это одна или две операции) для специфических клиентов (инвестиционные банки, сберегательные банки и т.д.). Законодательно предусмотрено создание таких банков для осуществления следующей цели: финансирование федеральных, региональных и т.д. программ.

Классификация по филиальному охвату

- Банки с филиальной сетью.

- Банки без филиальной сети.

Классификация по юридическому статусу

- Национальные.

- Штатные.

Классификация по форме собственности

- Государственные. Уставный капитал коммерческого банка полностью принадлежит государству. Здесь же идет подразделение банков на центральные и прочие государственные банки.

- Акционерные. Собственный капитал таких банков формируется исходя из продажи ценных бумаг (акций). Капитал подразделяется на доли, кратные взносам акционеров. Такие банки могут создаваться в следующих формах: ОАО, АО, ЗАО, ОДО, ПАО.

- Кооперативные. Такие банки небольшие по размерам, их капитал формируется за счет паев.

- Муниципальные. Капитал формируется за счет собственности, которая находится в управлении города. Такие банки ориентируются на выполнении задач для обеспечения города.

- Смешанные. Капитал таких банков собирает в себе различные формы собственности.

- Совместные. Банки с участием иностранного капитала.

Классификация по принадлежности уставного капитала

- Акционерное общество.

- Общество с ограниченной ответственностью.

- С участием иностранного капитала.

- Иностранные банки.

Классификация по способу обслуживания

В этой категории можно выделить смешанные банки, которые обслуживают самые разные отрасли экономики.

Предыдущая статья

Аудит банковских операцийСледующая статья

Низколиквидные активы банкаspravochnick.ru

1.15 Коммерческие банки: сущность, функции, классификация типов

Коммерческий банк (КБ) – это кредитный институт, организующий движение ссудного капитала и регулирующий платежный оборот в целях получения прибыли.

Функций коммерческих банков (пять):

Аккумуляция временно свободных денежных средств.

КБ собирает преимущественно чужие временно свободные средства, собственность на аккумулируемые ресурсы сохраняется за клиентом банка – его кредитором;

Аккумулируемые ресурсы используются на удовлетворение потребностей не банка, а его клиентов (в целях получения прибыли банком).

Посредничество в кредите

КБ выступает посредником между своими клиентами, имеющими свободные денежные средства, и клиентами, в них нуждающимися.

КБ осуществляет преобразование рисков своих клиентов-кредиторов в свой собственный риск

КБ трансформирует получаемые от клиентов ресурсы по суммам (множество мелких вкладов – в несколько крупных ссуд) и срокам (краткосрочные вклады – в средне- и долгосрочные ссуды).

КБ осуществляется кредитование предприятий и населения, что способствует расширению производства и потребительского спроса.

Посредничество в платежах

КБ осуществляют перевод денежных средств.

Сокращается доля наличных и возрастает доля безналичных расчетов, уменьшаются издержки оборота, улучшается технология расчетов, повышается эффективность функционирования платежной системы.

Посредничество в выпуске и размещении ценных бумаг.

Коммерческие банки организуют для своих клиентов эмиссию и размещение ценных бумаг, в частности акций и облигаций.

По поручению предприятий, нуждающихся в ресурсах, банки берут на себя определение объема, условий, сроков эмиссии, выбор типа ценных бумаг, а также обязательств по их размещению.

Банки гарантируют покупку подписчиками выпущенных ценных бумаг либо приобретают их за свой счет (нередко организуя для этого банковские синдикаты), предоставляют ссуды покупателям акций и облигаций.

Функция создания платежных средств.

КБ создают кредитные деньги в безналичной форме (предоставляя ссуды в безналичной форме или принимая наличные деньги во вклады).

КБ выпускают неденежные платежные средства — кредитные орудия обращения: чеки, векселя, банковские карты.

Классификация видов КБ:

По принадлежности капитала (форме собственности):

государственные,

муниципальные,

акционерные (Уставный капитал за счет выпуска акций),

паевые (Уставный капитал за счет паевых взносов).

По объему и разнообразию операций:

Универсальные (все виды услуг),

Специализированные (сбербанк, ипотечные банки, инвестиционные банки).

По виду операций, на которых они специализируются:

сберегательные,

ипотечные,

инвестиционные.

По обслуживаемой отрасли:

промышленные,

сельскохозяйственные,

внешнеторговые.

По обслуживаемой территории:

местные,

федеральные,

республиканские,

международные.

По размеру собственного капитала:

Крупные,

Средние,

Мелкие.

studfile.net